このページ内の目次

NECが、2021年度(2022年3月期:2021年4月1日~2022年3月31日)通期決算と2022年度(2023年3月期)通期業績予想を発表しましたので、概況を整理します。

NECは、前年度に対して増収減益となりましたが、調整後当期利益は増益(3期連続)となりました。

売上収益は、前年度のGIGAスクール特需の反動減や部材不足のマイナス影響があったものの、成長事業を中心に増収しました。

調整後営業利益は、オペレーションは前年度比で315億円の改善したものの、成長に向けた戦略的費用は前年度水準から260億円増加したことなどが影響して、全体では減益しました。

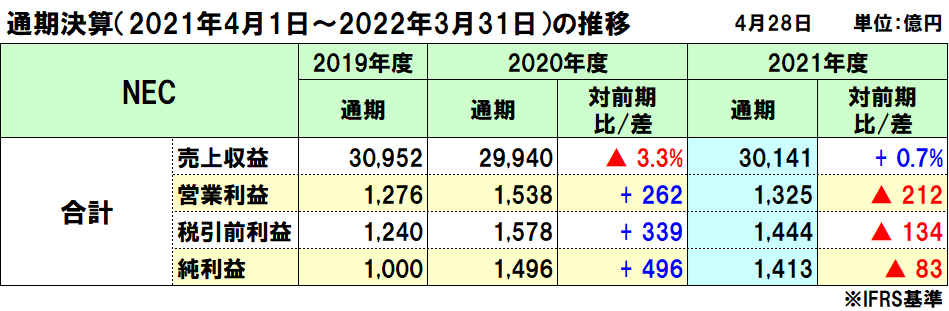

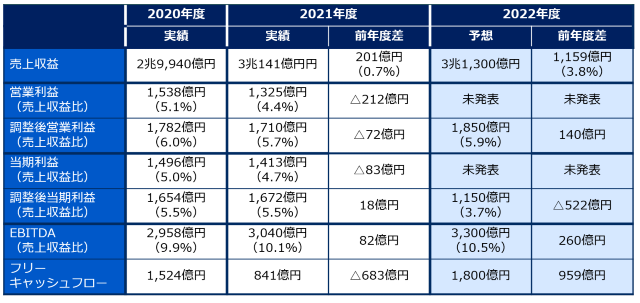

2021年度通期決算は、以下の通りです。

売上収益は、前年度に対して201億円(0.7%)増の3兆141億円

営業利益は、同212億円減の1,325億円(対売上収益比率:4.4%)

調整後営業利益は、同72億円減の1,710億円(対売上収益比率5.7%)

親会社の所有者に帰属する当期利益は、同83億円減の1,413億円

親会社の所有者に帰属する調整後当期利益は、同18億円増の1,672億円(3期連続で増益)

2022年度(2023年3月期)の通期業績予想は、前年度に対して増収増益を予想していますが、調整後当期利益は減益を計画しています。

売上収益はグローバル5GやコアDXの拡大を背景に増収、調整後営業利益は売上拡大に伴い増益を計画していますが、調整後当期利益は2021年度に一過性の税金費用の減少があり減益になるとしています。

- ・売上収益は、前年度に対して1,159億円(3.8%)増収で3兆1,300億円

- ・調整後営業利益は、同140億円増益で1,850億円(対売上収益比率:5.9%)

- ・親会社の所有者に帰属する調整後当期利益は、同522億円減益で1,150億円

NECの2021年度通期(2021年4~2022年3月)連結業績

売上収益は前年度に対して201億円(0.7%)増の3兆141億円、営業利益は同212億円減の1,325億円(調整後営業利益は同72億円減の1,710億円)、当期利益は同83億円減の1,413億円(調整後当期利益は同18億円増の1,672億円)

売上収益

- ・前年度のGIGAスクール特需の反動減や部材不足のマイナス影響があったものの、成長事業を中心に増収しました。

- ・社会公共、社会基盤、ネットワークサービスの3セグメントが減収となったものの、エンタープライズ、グローバル、その他で増収となりました。

調整後営業利益

- ・オペレーションは前年度比で315億円改善したものの、成長に向けた戦略的費用は前年度水準から260億円増加したことなどが影響して、全体では減益しました。

- ・前年比72億円減益の内訳は、株式や不動産売却による2020年度一過性損益△330億円や不採算案件△17億円、部損不足による△80億円、戦略性費用△260億円に対し、不動産売却などの2021年度一過性損益+170億円、ディスプレイやAvaloqのポートフォリオ変化+130億円、市場回復と実業改善を合わせたオペレーション改善+315億円となっています。

- ・戦略性費用は2020年度470億円に対し2021年度は730億円の260億円増で、その内訳は、グローバル5Gで135億円、コアDXが25億円、社内DXが50億円、人材他が50億円です。

なお、2022年度以降は、該当領域の利益改善の範囲内で費用を投入する計画としています。

親会社の所有者に帰属する当期利益は同83億円減の1,413億円、親会社の所有者に帰属する調整後当期利益は同18億円増の1,672億円

なお、ハードウェアを含む国内受注の動向は以下の通りで、ITサービスは企業向けの堅調な需要により+3%増の他、5G事業の拡大により高水準で推移して、全社では前年度に対して104%となっています。

- ・社会公共事業が前年度比101%

消防・防災向けが減少も、公共向けが好調

- ・社会基盤事業が同100%(GIGAスクールを除く)

宇宙・防衛向けが増も、中央省庁向けが減少

- ・エンタープライズ事業が同107%

金融、製造業、流通・サービス業向け全てが堅調に推移

- ・ネットワークサービス事業が同99%

5G基地局は+71%拡大したものの、固定系大型案件の反動減

- ・グローバル事業が同125%(海洋システムとディスプレイを除く)

Avaloq連結寄与、DG/DFも受注が好調

セグメント別の業績

セグメント別の業績は以下の通りで、前年度に対して、社会公共とネットワークサービスが減収減益、社会基盤が減収増益、エンタープライズとグローバルが増収増益となりました。

社会公共は減収減益

- ・売上収益は前年度に対して249億円(5.9%)減の4,002億円、調整後営業利益は前年度から96億円減の297億円

- ・売上収益は、消防・防災向け前年度特需の反動に加え、中堅・中小企業向けの市場回復遅れが影響して減収

- ・調整後営業利益は、主に売上減に伴い減益

社会基盤は減収増益

- ・売上収益は前年度に対して420億円(6.1%)減の6,509億円、調整後営業利益は前年度から60億円増の654億円

- ・売上収益は、日本航空電子工業㈱の増加により増収したものの、前年度にGIGAスクール構想によるPC特需、放送・メディア向けの需要減の影響で減収

- ・調整後営業利益は、売上減に伴い減益したものの、日本航空電子工業㈱の改善により増益

エンタープライズは増収増益

- ・売上収益は前年度に対して716億円(14.2%)増の5,747億円、調整後営業利益は前年度から93億円増の575億円

- ・売上収益は、製造業、流通・サービス業、金融業向けの全領域で増加したのが貢献して増収

- ・調整後営業利益は、売上増に伴い増益

ネットワークサービスは減収減益

- ・売上収益は前年度に対して273億円(5.1%)減の5,115億円、調整後営業利益は前年度から57億円減の355億円

- ・売上収益は、部材不足の影響はあるも国内5G事業の大幅拡大したものの、前年のGIGAスクール案件の反動を受けたNECネッツエスアイの減少が影響して減収

- ・調整後営業利益は、グローバル5G展開に向けた戦略費用増により減益

グローバルは増収増益

- ・売上収益は前年度に対して356億円(7.9%)増の4,856億円、調整後営業利益は前年度から188億円増の263億円

- ・売上収益は、デジタル・ガバメント/デジタル・ファイナンスを中心に増収

- ・調整後営業利益は、売上増に加えポートフォリオ改革および売上増により増益

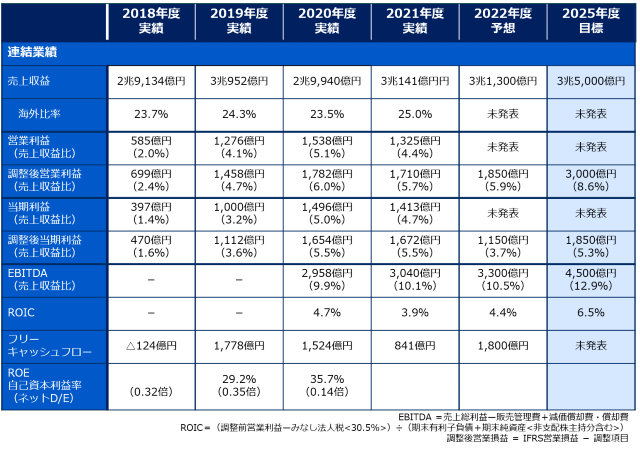

2025中期経営計画の進捗状況

NECの2025中期経営計画と決算資料を参考にしてATY-Japanで作成

デジタル・ガバメント(DG)/デジタル・ファイナンス(DF)

- ・売上収益

2020年度 1,931億円 → 2021年度 2,527億円 → 2022年度予想 2,400億円 → 2025年度目標 3,000億円

- ・調整後営業利益

2020年度 90億円 → 2021年度 159億円 → 2022年度予想 170億円 → 2025年度目標 360億円

- ・2021年度の成果

Avaloq x NECアジア現地法人のシナジーによる新規案件の獲得

インドのオフショア拠点活用による開発効率化

AvaloqのPMI完遂とSWSのボルトオンM&A

- ・2022年度の取り組み

DG先進国のアセット/ノウハウ活用による日本およびAPAC市場の開拓

DF事業の欧州市場および日本を含むAPAC市場でのシェア拡大

低収益事業の収束(KMD、Avaloq)

グローバル5G

- ・売上収益

2020年度 417億円 → 2021年度 670億円 → 2022年度予想 1,100億円 → 2025年度目標 1,900億円

- ・調整後営業利益

2020年度 △130億円 → 2021年度 △206億円 → 2022年度予想 △80億円 → 2025年度目標 170億円

- ・2021年度の成果

商用案件3件増(2021年3月末 2件 → 2022年3月末 5件)

トライアル16件増(2021年3月末 6件 → 2022年3月末 22件)

プロスペクト20件増(2021年3月末 10件 → 2022年3月末 30件)

- ・2022年度の取り組み

欧州での商用案件の着実な実行

欧州に加え北米、アジアでの市場開拓

2022年度の戦略的費用は21年度と同水準を投入

コアDX

- ・売上収益

2020年度 1,410億円 → 2021年度 1,737億円 → 2022年度予想 2,200億円 → 2025年度目標 5,700億円

- ・調整後営業利益

2020年度 △50億円 → 2021年度 39億円 → 2022年度予想 70億円 → 2025年度目標 750億円

- ・2021年度の成果

ハイパースケーラー協業によるクラウド事業での競争優位性獲得

大型案件の獲得を見据えた戦略パートナーシッププログラム始動

ABeam連携による大型案件獲得

- ・2022年度の取り組み

戦略パートナーシッププログラムとABeam連携での追加案件獲得

共通基盤であるDXオファリングの開発強化とメニュー拡充

DX人材の育成・獲得

課題事業

- ・2021年度は調整後営業利益率+2.6%改善、2025年度の目標に向け活動継続

- ・2021年度の成果

CFO主導でのモニタリングを徹底して行うことで利益率を改善

NEC Energy Solutionsの非連結化

- ・2022年度の取り組み

一部事業の縮小判断やリソースシフトを含む事業構造の最適化を加速

- ・課題事業の対象は16事業があり、そのうち6つの事業は構造的な改革が必要であり、2021年度末時点で具体的な改革策を決め、2022年度に改革を実施予定

文化:人・カルチャーの変革

- ・エンゲージメントスコア:2020年度 25% → 2021年度 35%

社長と社員の継続対話を実施(国内10回開催:述べ約12万人参加、海外26回開催:述べ約5万人参加)

- ・多彩な人材の活躍

Inclusion & Diversity推進委員会スタート

キャリア採用の拡大:新卒採用とキャリア採用の比率 = 1:1

取締役会の多様性(独立比率の向上、より多様性に富んだ構成)

- ・働き方改革

共創空間FIELDを2021年10月本社にオープン

最適な時間に、最適な場所で最高のパフォーマンスが出せる環境を整備

「人の創造力」を発揮できるワークプレイス

その他

海外売上比率:25.0%の7,545億円(前年度:23.5%の7,032億円)

キャッシュフローの状況

- ・フリー・キャッシュフロー:前年度比683億円減の841億円

営業活動によるキャッシュ・フロー:同1,274億円減の1,475億円

投資活動によるキャッシュ・フロー:同591億円増の△634億円

- ・財務活動によるキャッシュ・フロー:同1,910億円減の△1,896億円

- ・現金及び現金同等物の期末残高:同926億円減の4,308億円

- ・2020年4月から実施している政策保有株式原則ゼロ方針に基づく縮減活動では、累計売却額は1158億円となり、フリーキャッシュフローに大きく貢献

上場株式の保有銘柄数は、2020年3月末の108銘柄から52銘柄に半減

資産、負債、資本の状況(2021年12月末)

- ・資産:2021年3月末に対して932億円増の3兆7,617億円

- ・資本:同2,248億円増の1兆7,866億円

親会社所有者帰属持分:同2,054億円増の1兆5,135億円

親会社所有者帰属持分比率:同4.6ポイント増の40.2%

2022年度(2023年3月期)の通期業績予想

2022年度(2023年3月期)の通期業績予想は、前年度に対して増収増益を予想していますが、調整後当期利益は減益を計画しています。

売上収益はグローバル5GやコアDXの拡大を背景に増収、調整後営業利益は売上拡大に伴い増益を計画していますが、調整後当期利益は2021年度に一過性の税金費用の減少があり減益になるとしています。

部材不足の影響については、不透明な状況の継続が想定されるも、2022年度も引き続き対策を実施し業績への影響を最小化するとしています。

なお、2021年度の営業損益への影響は年間△290億円であったのに対して、各種対策(+210億円)で影響を最小化(△80億円)しています。

- ・売上収益は、前年度比1,159億円(3.8%)増の3兆1,300円

- ・調整後営業利益(Non-GAAP)は、同140億円増の1,850億円

- ・調整後当期利益(Non-GAAP)は、同522億円減の1,150億円

- ・EBITDAは、同250億円増の3,300億円

- ・フリーキャッシュフローは、同959億円増の1,800億円

調整後営業利益(Non-GAAP)140億円増の内訳は、以下の通りです。

- ・2021年度の一過性要因が△170億円

- ・ベース事業+142億円と成長事業+168億円を合わせたオペレーション改善で+310億円

- ・成長事業+168億円の内訳は、グローバル5Gが+126億円、コアDXが+31億円、DG/DFが+11億円

今回、業績予想をNon-GAAPベースによる開示に変更しています。

- ・M&Aの実行は現在遂行中の2025中期経営計画においても成長戦略の軸であること

- ・経営陣がM&Aの実行により計上されるPPA償却費を足し戻した指標(Non-GAAP)を本源的な収益力を測る指標として重視していること

設備投資・減価償却・研究開発費

- ・設備投資

2019年度 674億円、2020年度 576億円、2021年度 593円、2022年度 680億円

- ・減価償却

2019年度 1,234億円、2020年度 1,228億円、2021年度 1,231億円、2022年度 1,260億円

- ・研究開発費

2019年度 1,098億円(売上収益比 3.5%)、2020年度 1,146億円(同 3.8%)、2021年度 1,263億円(同 4.2%)、2022年度 1,320億円(同 4.3%)

セグメント別の業績予想

社会公共は増収増益

- ・売上収益は、前年度比398億円(10.0%)増の4,400億円

- ・調整後営業利益は、同103億円増の400億円(営業利益率:9.1%)

社会基盤は増収増益

- ・売上収益は、前年度比441億円(6.8%)増の6,950億円

- ・調整後営業利益は、同66億円増の720億円(同 10.4%)

エンタープライズは増収増益

- ・売上収益は、前年度比3億円(0.1%)増の5,750億円

- ・調整後営業利益は、同55億円増の630億円(同 11.0%)

ネットワークサービスは増収増益

- ・売上収益は、前年度比635億円(12.4%)増の5,750億円

- ・調整後営業利益は、同105億円増の460億円(同 8.0%)

グローバルは減収増益

- ・売上収益は、前年度比156億円(3.2%)減の4,700億円

- ・調整後営業利益は、同67億円増の330億円(同 7.0%)

参考:電機各社の決算発表

関連する情報

2022.06.01 2021年度通期決算と2022年度通期予想:三菱電機

2022.05.31 2021年度通期決算と2022年度通期予想:東芝

2022.05.30 2021年度通期決算と2022年度通期予想:日立製作所

2022.05.27 2021年度通期決算と2022年度通期予想:シャープ

2022.05.26 2021年度通期決算と2022年度通期予想:パナソニック

2022.05.25 2021年度通期決算と2022年度通期予想:ソニー

2022.05.18 2021年度通期決算と2022年度通期予想:日立製作所、東芝、三菱電機

2022.05.17 2021年度通期決算と2022年度通期予想:ソニー、パナソニック、シャープ

2022.04.30 2021年度通期決算と2022年度通期予想:NEC

2022.04.29 富士通の経営方針進捗レビュー:2021年度実績と2022年度の取り組み

2022.04.28 2021年度通期決算と2022年度通期予想:富士通

関連記事

前へ

富士通が経営方針の進捗を発表、For Growth売上拡大とFor Stability採算性改善で営業利益率達成を目指す

次へ

書籍 コトラーのマーケティング5.0 デジタル・テクノロジー時代の革新戦略 | フィリップ・コトラー