このページ内の目次

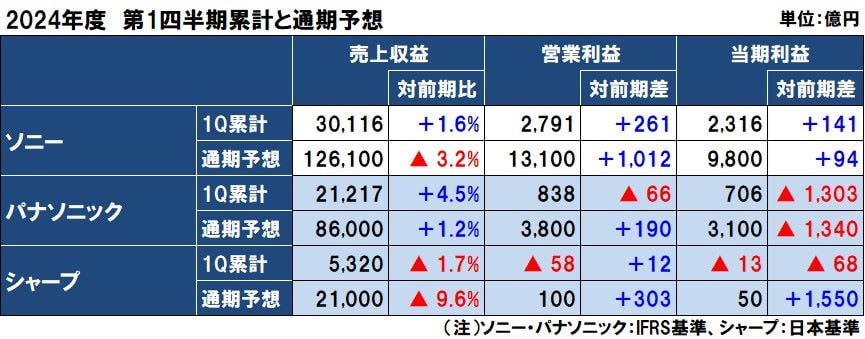

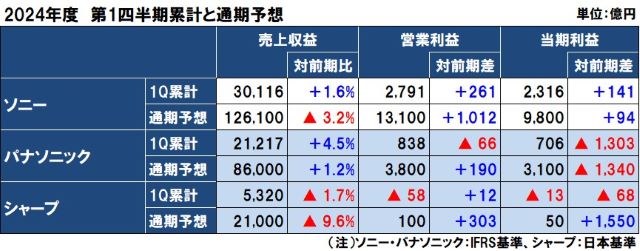

国内電機7社の2024年度(2025年3月期)第1四半期決算が出揃いましたので、前回の日立製作所と三菱電機に続き、今回はソニーとパナソニックとシャープの概要を整理します。

ソニーは、テレビ番組の納入作品数や劇場公開作品数が減少したことなどでドルベースでは減収となった映画分野が増収減益となりましたが、他の4分野が本業の増収に加え為替の影響で増収増益となって、連結全体に加え金融分野除いても、前年同期に対して増収増益となりました。

パナソニックは、売上収益はコネクトとインダストリーの販売増と為替換算により増収し、調整後営業利益はくらし事業とコネクトとエナジーが減益して、全体では増収減益となりました。

シャープは、国内外で家電が伸長したブランド事業が増収増益となりましたが、パネルやセンサーモジュールの販売が減少したデバイス事業が減収減益となって、全体では減収増益(58億円の営業赤字)となりました。

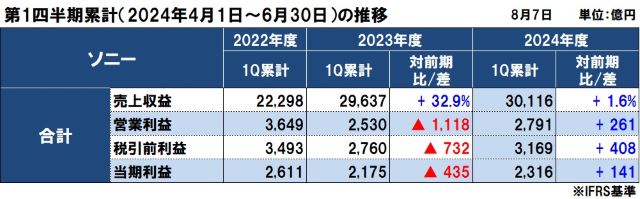

ソニー

ソニーの2024年度第1四半期(2024年4~6月)連結業績

ソニーは、連結全体に加え金融分野除いても、前年同期に対して増収増益となりました。

第1四半期は、テレビ番組の納入作品数や劇場公開作品数が減少したことなどでドルベースでは減収となった映画分野が増収減益となりましたが、ハードウェアの減収はあったものの為替の影響やファーストパーティー・ソフトウェアの増収などがあったゲーム & ネットワークサービス分野(G&NS)、為替の影響に加え音楽制作におけるライブ興行収入の増加やストリーミング増などがあった音楽分野、テレビの減収はあったものの主に為替の影響があったエンタテインメント・テクノロジー & サービス分野(ET&S)、主に為替の影響とモバイル向けイメージセンサーの増収があったイメージング & センシング・ソリューション分野(I&SS)が増収増益となったことが貢献しています。

なお、ゲーム & ネットワークサービス分野(G&NS)におけるプレイステーション(PS)全体の月間アクティブユーザー数は、6月としては過去最高となる、前年同月比 7%増の1億1,600万アカウントを記録し、総プレイ時間も8%増となったことに加え、ソフトウェアタイトルでは、『HELLDIVERS 2』が5月時点での想定を上回って推移し、PC版『Ghost of Tsushima』やDestiny 2の拡張コンテンツ『The Final Shape』も収益に貢献しています。

連結業績

- ・売上収益は、前年同期に対して480億円(1.6%)増の3兆116億円

- ・営業利益は、前年同期に対して261億円増の2,791億円

(営業利益率は、前年同期比 0.7%改善して9.3%)

- ・親会社の所有者に帰属する当期利益は、前年同期に対して141億円増の2,316億円

- ・調整後EBITDAは、前年同期に対して550億円増の4,613億円

金融分野を除く連結業績

- ・売上収益は、前年同期に対して2,816億円(12%)増の2兆5,674億円

- ・営業利益は、前年同期に対して506億円増の2,491億円

(営業利益率は、前年同期比 1.0%改善して9.7%)

- ・親会社の所有者に帰属する当期利益は、前年同期に対して191億円減の2,100億円

- ・調整後EBITDAは、前年同期に対して296億円増の4,244億円

調整後EBITDA=当社株主に帰属する当期純利益(四半期純利益)+非支配持分に帰属する当期純利益(四半期純利益)+法人所得税+金融収益・金融費用に計上される支払利息(純額)-金融収益・金融費用に計上される資本性金融商品の再評価益(純額)+減価償却費・償却費(コンテンツ資産に含まれる繰延映画製作費、テレビ放映権ならびに自社制作のゲームコンテンツ及び原盤制作費の償却費を除く)-当社が非経常的と判断する損益

ソニーの2024年度(2025年3月期)の通期決算予想

2024年度(2025年3月期)の連結業績(全体)は、前回の予想に対して、売上収益で3,000億円、営業利益で350億円、当期純利益で550億円上方修正しています。

- ・売上収益は、前年比 4,108億円(3.2%)減の12兆6,100億円

- ・営業利益は、同 1,012億円増の1兆3,100億円

- ・親会社の所有者に帰属する当期利益は、同 94億円増の9,800億円

- ・調整後EBITDAは、同 1,720億円増の1兆9,900億円

金融分野を除く連結業績

- ・売上収益は、前年比 4,350億円(3.9%)増の11兆7,000億円

- ・営業利益は、同 1,297億円増の1兆1,650億円

- ・親会社の所有者に帰属する当期利益は、同 216億円減の8,750億円

- ・調整後EBITDAは、同 1,335億円増の1兆8,200億円

金融分野を除くと、エンタテインメント・テクノロジー & サービス分野(ET&S)が減収増益を見込むものの他の4分野で増収増益を見込んで、連結全体に加え金融分野除いても、前年度に対して増収増益を見込んでいます。

なお、営業利益は、連結全体に加え金融分野除いても、過去最高益を更新する見込みとしています。

■ゲーム & ネットワークサービス分野(G&NS)は増収増益

プレイステーション プラスで着実に進んでいる上位サービスへのシフトと、価格改定によるARPU(ユーザー1人当たりの平均売上高)の向上などにより、今回売上収益で1,200億円、営業利益で100億円上方修正しています。

8月にはライブサービスゲームの『Concord』、9月には『Astro Bot』や、大ヒットタイトルのPC版『God of War Ragnarok』の発売を予定しています。

また、プラットフォームビジネスグループでは、新経営体制の下、アクティブユーザー数とユーザーエンゲージメントの着実な維持・拡大を重要施策として、さらなる強化と安定した収益基盤の確立を進めています。

- ・売上収益は、前年比 523億円増の4兆3,200億円

- ・営業利益は、同 298億円増の3,200億円

■音楽分野は増収減益

ストリーミングサービスにおける有料会員数の増加や新興諸国での市場拡大に加え、近年の音楽配信業者による価格改定の影響もあり、音楽制作では9年連続、音楽出版では11年連続で市場が成長していることにより、今回売上収益で500億円、営業利益で150億円上方修正しています。

Sony Music Entertainmentは、2015年のThe Orchard完全子会社化や2021年のAWAL買収など、インディーズ市場の拡大を捉えて強固なエコシステム構築に加え、急成長する新興諸国においても、全世界に約50か所あるThe Orchardの拠点を通じ、楽曲のデジタル配信や最新テクノロジーを活用したデータ分析などの幅広いサービスを提供することで、事業を拡大してきています。

- ・売上収益は、前年比 1,210億円増の1兆7,400億円

- ・営業利益は、同 283億円増の3,300億円

■映画分野は増収減益

2024年前半の米国における劇場興行収入は、主にストライキの影響により前年から2割程度低い水準で推移しているものの、6月以降、主要スタジオからの大型作品の公開が増加しており、徐々に改善が進むと期待して、今回売上収益で400億円、営業利益で50億円上方修正しています。

8月9日公開のベストセラー小説の映画化作品『It Ends with Us』は、トレイラー公開から24時間での視聴回数が約1億3,000万回を記録し、注力している優れた原作の発掘と映画化という取り組みの成果として期待しています。

- ・売上収益は、前年比 269億円増の1兆5,200億円

- ・営業利益は、同 73億円増の1,250億円

■エンタテインメント・テクノロジー & サービス分野(ET&S)は減収減益

日本、欧州、北米では主要製品カテゴリーで想定通りに推移したものの、中国においては、テレビ市場の大幅縮小とソリューションを含むデジタルカメラ市場の大きな伸長が見られ、今回売上収益で500億円上方修正しています。

テレビ事業では、在庫コントロールの徹底とコスト削減施策などでレジリエンスの高いオペレーションを継続し、家庭でのシネマ鑑賞体験をより豊かにする高付加価値商品に注力することに加え、デジタルカメラなどのイメージング事業では、大きく市場が伸びている中国での需要動向には細心の注意を払いつつ、クリエイター層をより多様化していくことで、さらなる収益拡大を目指しています。

- ・売上収益は、前年比 337億円減の2兆4,200億円

- ・営業利益は、同 26億円増の1,900億円

■イメージング & センシング・ソリューション分野(I&SS)は増収減益

スマートフォン製品市場は、前四半期から継続してグローバルで緩やかながら着実な回復を示していることから、今回売上収益で100億円、営業利益で50億円上方修正しています。

超広角、望遠カメラ用センサーの大判化がもう一段段進むと見込んでおり、カメラの動画性能向上に向けたセンサーの高性能能化がモバイルセンサー市場の中期的な成長ドライバーになると見ています。

- ・売上収益は、前年比 2,473億円増の1兆8,500億円

- ・営業利益は、同 815億円増の2,750億円

■金融分野は減収減益

主にソニー生命における市況変動の影響により、減収減益の見通しです。

ソニー生命の保険商品の販売は過去5年間で大きく成長しており、日本の人口が減少する中にあってもシェアを拡大することで保険商品の販売を継続的に伸ばし、今後も十分な成長機会を有しているとしています。

なお、足元で販売している新契約においては、終身保険等の資本負荷の高い商品の販売比率を既に引き下げていることに加え、市況変動リスクに対するヘッジのさらなる高度化に向けての準備を進めています。

- ・売上収益は、前年比 8,600億円減の9,100億円

- ・営業利益は、同 286億円減の1,450億円

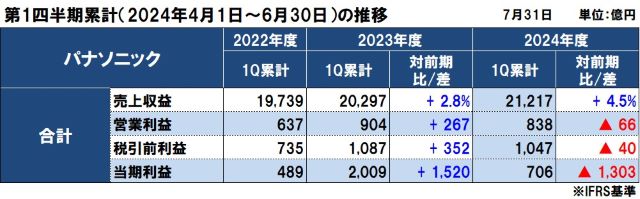

パナソニック

パナソニックの2024年度第1四半期(2024年4~6月)連結業績

パナソニックは、売上収益はコネクトとインダストリーの販売増と為替換算により増収し、調整後営業利益はくらし事業とコネクトとエナジーが減益して、全体では増収減益となりました。

売上収益は、欧州A2Wや中国家電が減版したくらし事業(前年同期比 66億円減)、中国での販売不振とカーOEM減産が影響したオートモーティブ(同 37億円減)、車載電池の国内工場の需要減が継続したエナジー(同 491億円減)が減収したものの、中国でのスマホ需要の回復基調のコネクト(同 105億円増)と生成AI関連が好調なインダストリー(同 48億円増)の2事業の販売増と為替換算により、全体では920億円増収しました。

調整後営業利益は、機種構成の良化と合理化や部材高騰見合いの価格改定などに取り組んだオートモーティブ(前年同期比 52億円増)、生成AIサーバ向け製品の増販益に加え固定費削減と円安効果のあったインダストリー(同 144億円増)が増益したものの、欧州A2Wと中国家電の減販損および為替悪化したくらし事業(同 164億円減)、メディアエンターテインメントの減販損とアビオニクスの先行投資やブルーヨンダーの戦略投資増のコネクト(同 13億円減)、国内減産影響と和歌山・カンザス立ち上げ費用増のエナジー(同 85億円減)の3セグメントが減益したことが影響して、全体では85億円減益しました。

なお、当期純利益の減益は、前年度のパナソニック液晶ディスプレイ株式会社の解散に伴う一時益の反動などによるもです。

連結業績

- ・売上収益は、前年同期に対して920億円(4.5%)増の2兆1,217億円

- ・調整後営業利益は、前年同期に対して85億円減の843億円

(調整後営業利益率は、前年同期比 0.6%減少して4.0%)

- ・営業利益は、前年同期に対して66億円減の838億円

(営業利益率は、前年同期比 0.6%減少して3.9%)

- ・親会社の所有者に帰属する当期利益は、前年同期に対して1,303億円減の706億円

- ・EBITDAは、前年同期に対して8億円減の1,967億円

EBITDAは、営業利益と減価償却費(有形/使用権資産)、償却費(無形)の合計

貸手側のリース会計処理が適用される原資産の減価償却費相当およびブルーヨンダー買収時の「資産・負債の再評価」に伴う一時的な会計処理の影響を調整

パナソニックの2024年度(2025年3月期)の通期決算予想

2024年度(2025年3月期)の連結業績は、前回の予想を据え置いています。

- ・売上収益は、前年比 1,036億円(1.2%)増の8兆6,000円

- ・調整後営業利益は、同 600億円増の4,500億円

- ・営業利益は、同 190億円増の3,800億円

- ・親会社の所有者に帰属する当期利益は、同 1,340億円減の3,100億円

- ・EBITDAは、同 541億円増の8,600億円

オートモーティブとエナジーが減収増益の見込みも、くらし事業とコネクトとインダストリーが増収増益を見込んで、全体では増収増益を見込んでいます。

■くらし事業は増収増益

欧州A2Wや中国の需要減も、国内シェア改善傾向にあるくらしアプライアンス社、ルームエアコン(RAC)などの増販を見込む空質空調社、国内シューケースが堅調なコールドチェーン ソリューションズ社、インド電材が堅調なエレクトリックワークス社の分社の見通しは全て増収増益で、前回予想を据え置いています。

- ・売上収益は、前年比 835億円増の3兆5,400億円

- ・調整後営業利益は、同 12億円増の1,350億円

■オートモーティブは減収増益

売上収益は、一部モデルの生産終了や中国での販売不振、カーOEM減産の影響により減収を見込むも、調整後営業利益は、機種構成の良化、合理化や部材高騰見合いの価格改定などの取り組みにより増益を見込んでいます。

- ・売上収益は、前年比 319億円減の1兆4,600億円

- ・調整後営業利益は、同 18億円増の430億円

■コネクトは増収増益

売上収益は、中国でのスマホ需要の回復基調を捉えたプロセスオートの他、現場ソリューション、アビオニクスの増販により増収、調整後営業利益は、アビオニクスでの先行投資やブルーヨンダーでの戦略投資をプロセスオートと現場ソリューションの増販でカバーして増益を見込んでいます。

- ・売上収益は、前年比 347億円増の1兆2,400億円

- ・調整後営業利益は、同 314億円増の750億円

■インダストリーは増収増益

売上収益は、生成AIサーバ向け製品(コンデンサ・多層基板材料)、ICT端末向け製品(コンデンサ)の増販等により増収、調整後営業利益は、コンデンサ・多層基板材の増販益、固定費削減、円安効果により増益を見込んでいます。

- ・売上収益は、前年比 174億円増の1兆600億円

- ・調整後営業利益は、同 218億円増の530億円

■エナジーは減収増益

売上収益は、車載の国内工場減産や原材料低下見合いの価格改定により減収、北米ネバダ工場の収支改善やデータセンター向け蓄電システムの増販により増益を見込んでいます。

- ・売上収益は、前年比 389億円減の8,770億円

- ・調整後営業利益は、同 164億円増の1,110億円

シャープ

シャープの2024年度第1四半期(2024年4~6月)連結業績

シャープは、国内外で家電が伸長したブランド事業が増収増益となりましたが、パネルやセンサーモジュールの販売が減少したデバイス事業が減収減益となって、全体では減収増益(58億円の営業赤字)となりました。

売上収益は、ブランド事業は好調に推移し全セグメントで売上が伸長して2桁の増収(前年同期比 454億円増)となりましたが、デバイス事業はアセットライト化を進めているが減収(同 559億円減)して、全体では93億円減収しました。

営業利益は、ブランド事業が円安によるマイナス影響があるなかで20%を超える増益(前年同期比 28億円減)を確保し、デバイス事業は前年同期並みの赤字幅(152億円の赤字)にとどまったことで、全体では12億円改善(58億円の赤字)しました。

白物家電事業は、国内で美容家電が好調で前年比2倍伸びてシェアが最も拡大している領域であるとし、エアコンも伸長して業界全体が11%増に対して20%以上の成長となったが、需要が低調だった洗濯機などが前年同期実績を下回ったとしています。

海外では、ASEANにおいてエアコンや冷蔵庫や洗濯機が好調で大きく伸長し、欧米では高付加価値モデルを中心に調理家電が伸長したことにより増収となったとしています。

2024年7月1日に就任した沖津 社長兼CEOは、「第1四半期の業績はほぼ想定通りの着地となったが、今後も公表値達成に向け、全社一丸となって業績改善に努める」としています。

さらに、「為替が円安水準で推移して海外からの輸入が多いブランド事業にとっては非常に厳しい事業環境となったが、スマートオフィスは前年同期に対して2.5倍の営業利益を計上したことに加え、スマートライフ & エナジーやユニバーサルネットワークでは、安定的に利益を確保できた」としています。

また、「お客様と直接接点を持つ営業部門から、事業の指揮を執る責任者、私をはじめとした本社経営幹部に至るまで、社内の情報連携を一層密にし、変化を機敏に察知して、迅速かつきめ細かく対応していくことが重要である」としています。

連結業績

- ・売上収益は、前年同期に対して93億円(1.7%)減の5,320億円

- ・営業利益は、前年同期に対して12億円増の△58億円

(営業利益率は、前年同期比 0.2%改善して△1.1%)

- ・親会社の所有者に帰属する当期利益は、前年同期に対して68億円減の△13億円

シャープの2024年度(2025年3月期)の通期決算予想

2024年度(2025年3月期)の連結業績は、前回の予想を据え置いています。

- ・売上収益は、前年比 2,219億円(9.6%)減の2兆1,000円

- ・営業利益は、同 303億円増の100億円(黒字化)

- ・親会社の所有者に帰属する当期利益は、同 1,550億円増の50億円(黒字化)

FAシステムでの市況回復時期見直し影響を織り込む一方、為替条件の見直しなどにより、売上収益は上方修正しています。

また、調達コスト上昇影響などを踏まえた価格改善の取組みなど、業績確保に向けた取組みを着実に実施していくとしています。

なお、堺ディスプレイプロダクト(SDP)については、7月28日に大型液晶パネルの最終投入を終え、8月末までにパネル生産を停止する予定であること、堺工場をAIデータセンターなどへの転用に向けてKDDIおよびソフトバンクと協議していることを明らかにしています。

■ブランド事業

第1四半期は、国内外での家電が伸長したスマートライフ & エナジー、オフィスソリューション・インフォメーションディスプレイが欧米を中心に伸長したスマートオフィス、テレビ事業の高付加価値化による販売増のユニバーサルネットワークのブランド事業全てのセグメントが増収増益しました。

中期経営方針の進捗状況は、以下の通りです。

- ・エジプトのエルアラビ社と、冷蔵庫の新工場建設に関する合弁会社設立契約を締結し、2027年にエジプト市場において約50万台の販売に加え、アフリカや中近東市場での事業拡大に向けた輸出拠点を目指しています。

- ・台湾 ENNOCONN社と、スマートリテール分野を中心とした協業に関する覚書を締結し、第一弾ではPOSシステムやスマートタグ、デジタル広告などを組み合わせたサービスの共同開発を推進し、中長期的には店舗や商業ビル向けのエネルギーマネジメントなどのリテール分野以外にも範囲を拡大することを目指しています。

■デバイス事業

第1四半期は、PCやタブレットおよびスマートフォン向けパネルが減少したディスプレイデバイス、センサーモジュールの需要が変動したエレクトロニックデバイスのデバイス事業全てのセグメントが減収減益しました。

中期経営方針の進捗状況は、以下の通りです。

- ・ディスプレイデバイスにおける大型ディスプレイ事業(SDP)は、本年度上期中に生産停止して事業転換する方針としていましたが、8月末にパネル生産を停止し、AIデーターセンターへの転用に向けて協議中としています。

- ・中小型ディスプレイ事業は、他者との協業/工場の最適化を方針としていましたが、 亀山第二工場/三重第三工場の生産能力調整および堺工場OLEDラインの閉鎖を完了し、三重第一工場についてアオイ電子社と基本合意しました。

- ・エレクトロニックデバイスにおけるカメラモジュール事業と半導体事業は、さらなる成長を目指して他社への譲渡推進を方針としていましたが、2024年度中の譲渡完了を目指して鴻海と具体的協議中としています。

国内電機の2024年度(2025年3月期)第1四半期決算

参考:電機各社の決算発表

2024.08.14 富士通とNECの中期経営計画の成長エンジンと進捗状況

2024.08.12 2024年度第1四半期決算と通期予想:富士通とNEC

2024.08.11 2024年度第1四半期決算と通期予想:ソニーとパナソニックとシャープ

2024.08.10 2024年度第1四半期決算と通期予想:日立製作所と三菱電機

2024.07.30 2024年度第1四半期決算と通期予想:NEC

2024.07.25 2024年度第1四半期決算と通期予想:富士通

関連記事

前へ

2024年度(2025年3月期)第1四半期決算 | 日立製作所は3セクターが増収増益、三菱電機は売上過去最高

次へ

2024年度(2025年3月期)第1四半期決算 | 国内DX伸長で富士通は増収増益、NECは減収増益で黒字化