このページ内の目次

カントリーリスクとソブリンリスク

同義で使われることもあるようですが、ソブリンリスクは特に国家への融資に関するリスクに限定されるようです。

カントリーリスク(Country Risk)とは、

- ・対外投資や対外融資、または貿易の対象となる国の信用度のこと。

対象国の政治・経済・社会環境の変化のために、個別事業相手が持つ商業リスクとは無関係に収益を損なう危険の度合い。

- ・GDP、国際収支、外貨準備高、対外債務などの他、当該国の政治、軍事、自然災害などの安定度を考慮して判断され、多くは民間の格付け会社によって公表されます。

- ・アフリカ、中央アジア、中南米などは総じてカントリーリスクが高く、東南アジアや中東の一部地域も懸念されています。

他に朝鮮民主主義人民共和国(北朝鮮)、リビア、ロシアなども含む場合もあります。

ソブリンリスク(Sovereign Risk)とは、

- ・外国の政府や中央銀行、外国地方公共団体といった事実上の外国国家に対する融資におけるリスクのこと。

- ・2009年の金融危機以降、財政が危ういEUの国々が懸念されています。

PIGS(ポルトガル、イタリア、ギリシャ、スペイン)が対象でしたが、アイルランドとイギリスを含めて、PIIGESと言う人もいる。

ところで、アジアの中で最もカントリーリスクが高いのは、日本ではないかと個人的には思っています。

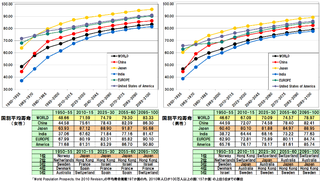

新興国などの市場への進出は、「国内産業の空洞化」をもたらし、賃金の低下を招くおそれが強くなります。

新興国で売上を伸ばすとなると、機能限定した低価格製品を現地で生産していくことになるでしょう。

現地で生産することによりブランドを確立できるし、何よりも日本から輸出していては価格競争に対応できません。

さらに、主要国の中で最も高い法人税率、厳しい雇用規制や最低賃金の引き上げ計画などを考慮すると、企業の海外移転がさらに進む可能性はあります。

この他にも、個人情報保護法や著作権法などの厳しい規制、薬事法の改正による薬品のネット販売の大幅規制など、企業の海外移転を進める要因でもあります。

また金融危機以降、業績が持ち直してきた日本企業の多くは、新興国をはじめとした国々への輸出に支えられてきました。

例えば、先日当サイトで掲載した国内電機各社の海外売上比率の計画を見ると、以下の通りとなっており、海外比率を押し上げているのは新興国向け売上が中心です。

パナソニック:2009年度48% ⇒ 2012年度55% ⇒ 2018年度60%以上

新興国売上:2009年度4,400億円 ⇒ 2012年度7,700億円

富士通 :2009年度37% ⇒ 2011年度40%超

NEC :2009年度20% ⇒ 2012年度25% ⇒ 2017年度約50%

東芝 :2009年度55% ⇒ 2012年度63%

2009年度 新興国24%、欧米31%、国内45%

2012年度 新興国31%、欧米32%、国内37%

三菱電機 :2009年度32% ⇒ 中長期40%

日立製作所:2009年度41% ⇒ 2012年度48%(目標50%超)

2009年度 新興国24%、欧米17%、国内59%

2012年度 新興国30%、欧米18%、国内52%

シャープ :2009年度48% ⇒ 新興国向け販売増加で早期に60%以上

過去、先進国政府は、サービス業への転換や対内直接投資を促進するなど、国内の雇用を守る対策を実施してきました。

しかし、アメリカやアイルランドなどの行き過ぎた金融資本主義は、金融危機という形で崩壊しました。

日本は、為替介入や金融緩和もさることながら、規制や税制を見直し、国内に立地する企業が新興国と闘える環境を整えることが必要ではないかと思います。

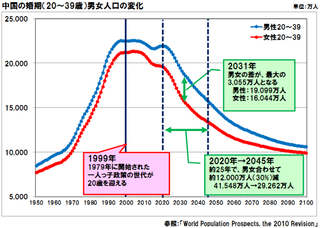

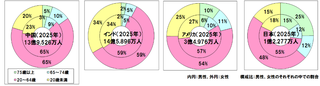

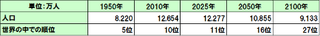

このままでいくと、グローバル競争の中で戦えない企業、多くの高齢者、重い税金を負担する少数の若者が、国内に残っている状態になりかねません。

関連記事

前へ

地域中小ITベンダーの危機感と熱意、「IT業界の構造転換」を脅威よりも機会と捉える

次へ

主要先進国の財政健全化見通しとユーロ圏各国の財政赤字