このページ内の目次

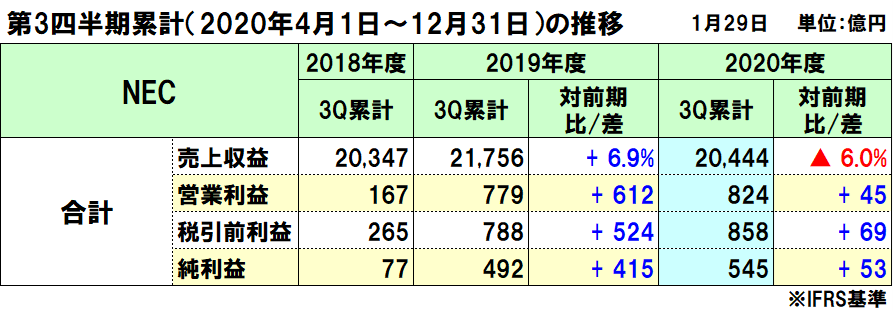

NECから2020年度(2021年3月期)第3四半期決算(2020年4月1日~12月31日)と通期業績予想が発表されましたので、概況を整理します。

NECは、前年同期に対して、売上収益は減収したものの、営業利益及び当期利益は増益となりました。

売上収益は、市場悪化の影響により減収したものの第2四半期以降の堅調な受注に支えられて増収に転じており、営業利益は特別対策含め増益に転じ、特に第3四半期では実業ベースでも増益となりました。

売上収益は、前年同期に対して1,312億円(6.0%)減の2兆444億円

営業利益は、前年同期に対して45億円増の824億円

調整後営業利益は、前年同期に対して64億円増の970億円

税引前利益は、前年同期に対して69億円増の858億円

親会社の所有者に帰属する当期利益は、前年同期に対して53億円増の545億円

親会社の所有者に帰属する調整後当期利益は、前年同期に対して68億円増の637億円

2020年度(2021年3月期)の通期決算予想は、前回予想を維持しています。

- ・売上収益は、前年比2.1%減の3兆300億円

- ・営業利益は、同224億円増の1,500億円

調整後営業利益は、同192億円増の1,650億円(コロナ影響△500億円)

- ・当期利益は、同100億円減の900億円

調整後当期利益は、同122億円減の990億円

なお、今後の新型コロナウイルス感染症拡大を起因とする営業利益への影響は、5月期初めは約△500億円、10月時点では約△650億円のマイナス影響としていましたが、今回△500億円のマイナス影響と縮小傾向にあるとして、各施策により市場悪化を含めた約890億円のマイナスを相殺するとしています。

売上収益へのコロナ影響は、年間で1,400~1,500億円のマイナス影響と想定しています。

NECの2020年度第2四半期(2020年4~12月)連結業績

売上収益は前年同期比1,312億円(6.0%)減の2兆444億円、営業利益は同45億円増の824億円、当期利益は同53億円増の545億円

売上収益は、

- ・9ヶ月累計では、市場悪化の影響に減収したものの、3Qでは2Q以降の堅調な受注に支えられて増益に転じて回復基調にあるとしています。

- ・5G関連事業が増加したネットワークサービス事業以外のセグメントが、減収となったことなどが影響しています。

調整後営業利益は、970億円

- ・970億円の内訳は、実業ベースで850億円(2019年度3Qは906億円)に加え、特別対策で330億円、コロナの影響で△210億円となっています。

- ・9ヶ月累計では、特別対策含め増益に転じ、3Qでは特別対策を除いた実業ベースでも増益となっています。

- ・5G関連事業が増加したネットワークサービス事業に加え、サービスプロバイダソリューションの収益性が改善したグローバル事業の増益が、他事業の減益をカバーしています。

調整後営業利益へのコロナ影響は、9ヶ月累計で△210億円

- ・累計△210億円の内訳は、市場悪化で△390億円のマイナス影響に対し、経費削減で+140億円、New Nomal需要で+40億円

- ・コロナ影響の推移は、1Qが△105億円、2Qが95億円、3Qは10億円となっています。

- ・上期決算発表時点では、コロナ収束時期が当初想定よりも長引いていることから影響を慎重に見ていたが、足元の受注が回復傾向にあること、この状況下でもオペレーションをマネージできるようになってきたことで、年度初めの想定範囲内でマイナス影響を収めることができる。

特に、社会公共とエンタープライズが最もコロナ影響を受けているが、自治体向けは堅調であり、改善傾向にあるとしています。

なお、ハードウェアを含む国内受注の動向は以下の通りで、全体では前年同期比3%増としています。

- ・社会公共事業が前年同期比82%

前年同期にマイナンバー関係の中間サーバー更新案件があったこと、中堅中小企業向けのITサービスが市況悪化の影響を受けて減少

3Qは、自治体向けは堅調で、改善傾向

- ・社会基盤事業が同122%

ベトナム向け地球観測衛星が貢献してプラス成長となり、この案件を除いても前年実績を上回って堅調な受注環境を継続(2Qの受注は前年同期比41%増、3Qは同20%増)

3Qは、GIGAスクールが寄与

- ・エンタープライズ事業が同93%

前年に金融向け、流通向けの大型案件があったこと、ビジネスPCの需要減、市況悪化の影響(1Qの受注は前年同期比△21%に対し2Qは△3%に回復し、3Qは+5%に転じる)

- ・ネットワークサービス事業が同124%

1Qの受注は前年同期比+1%に対し2Qは同+26%に拡大し、3Qは同+48%と大幅増

- ・グローバル事業が同127%

1Qの受注は前年同期比+75%に対し2Qは同+38%、3Qはディスプレイ事業の非連結化に伴い同△27%

セグメント別の業績

セグメント別の業績は以下の通りで、ネットワークサービス事業が前年同期に対して増収増益、グローバル事業は減収増益となり、他セグメントは減収減益となっています。

社会公共は減収減益

- ・売上収益は前年同期比418億円(13.2%)減の2,742億円、調整後営業利益は前年同期から65億円減の114億円

- ・売上収益は、消防・防災は堅調に推移したものの、医療向けや地域産業向けの減少に加え、ビジネスPCの更新需要の一巡により減収

- ・調整後営業利益は、売上減により減益

社会基盤は減収減益

- ・売上収益は前年同期比47億円(1.0%)減の4,605億円、調整後営業利益は前年同期から71億円減の353億円

- ・売上収益は、本体は、中央省庁向けITサービスやGIGAスクール構想を背景とした教育機関向けパソコンが寄与し増収したものの、連結子会社(日本航空電子工業)は減収

- ・調整後営業利益は、本体は売上の増加および不採算案件の改善により増益、連結子会社(日本航空電子工業)は減益

エンタープライズは減収減益

- ・売上収益は前年同期比547億円(13.4%)減の3,544億円、調整後営業利益は前年同期から101億円減の262億円

- ・売上収益は、前年大型案件の減少やビジネスPCの更新需要の一巡に加え、製造業や流通・サービス業におけるIT投資抑制により減収

- ・調整後営業利益は、売上減による減益

- ・10月以降は前年同月比100%となり、12月は前年実績を上回っている。プロジェクトが予定通りに遂行されれば年間計画を達成できるとしています。

ネットワークサービスは増収減益

- ・売上収益は前年同期比431億円(13.4%)増の3,658億円、調整後営業利益は前年同期から61億円増の199億円

- ・売上収益は、5G導入に伴う移動ネットワーク領域及び固定ネットワーク領域の増加により増収(3Qより5G基地局の出荷が本格化)

- ・調整後営業利益は、売上増により増益

グローバルは減収増益

- ・売上収益は前年同期比410億円(11.2%)減の3,252億円、調整後営業損益は前年同期から65億円増の81億円

- ・売上収益は、海洋システムが増加したものの、ディスプレイの減少及び非連結化に加え、KMD社の一部事業の終息により減収

- ・セーファーシティ、サービスプロバイダソリューション、ワイヤレスソリューシヨン、海洋システムによる継続事業だけで見ると増収

- ・調整後営業損益は、サービスプロバイダソリューションの収益性改善や海洋システムの売上増により増益

その他

海外売上比率:25.0%の5,103億円(前年同期:25.6%の5,568億円)

キャッシュフローの状況

- ・フリー・キャッシュフロー:前年同期比1,574億円悪化の548億円

営業活動によるキャッシュ・フロー:同256億円悪化の866億円

投資活動によるキャッシュ・フロー:同1,318億円支出減の1,948億円の支出

- ・財務活動によるキャッシュ・フロー:1,127億円の支出

- ・現金及び現金同等物:同1,146億円増の3,677億円

資産、負債、資本の状況

- ・資産:2020年3月末に対して2,206億円増の3兆3,439億円

- ・負債:同1,582億円増の8,336億円

- ・資本:同1,411億円増の1兆2,557億円

親会社所有者帰属持分:同1,388億円増の1兆494億円

2020年度(2021年3月期)の通期決算予想

2020年度(2021年3月期)の通期決算予想は、前回予想を維持しています。

- ・売上収益は、前年比2.1%減の3兆300億円

- ・営業利益は、同224億円増の1,500億円

調整後営業利益は、同192億円増の1,650億円

- ・当期利益は、同100億円減の900億円

調整後当期利益は、同122億円減の990億円

今後の新型コロナウイルス感染症拡大を起因とする変化への対応として、以下の対策を計画しています。

- ・新型コロナウイルス感染症の拡大を起因とするマクロ環境悪化の影響を精査

営業利益への影響は、2020年5月期初めは約△500億円、10月時点では約△650億円のマイナス影響としていましたが、2021年1月視点では△500億円のマイナス影響

- ・市場悪化による△390億円とコロナ影響による△500億円の計△890億円のマイナスを、各施策で相殺予定

費用節減は310億円(内、9ヶ月累計実績140億円)、New Normal需要の獲得で130億円(同40億円)、株式や不動産の売却による資産圧縮で330億円

- ・Avaloq社買収完了後も継続して万全の手元流動性を確保し、資産売却等により投資余力を維持して成長投資を継続

- ・売上収益へのコロナ影響は、年間で1,400~1,500億円のマイナス影響

セグメント別の業績予想

社会公共は減収増益

- ・売上収益は前年同期比284億円(5.9%)減の4,500億円、調整後営業利益は前年同期から58億円増の400億円

- ・売上収益は、消防防災・交通向けは増加も、企業向けPCや公共・医療向けITサービスの減少により、減収を見込む

- ・調整後営業利益は、収益性改善および前年度に計上した一過性費用の減少により増益を見込む

社会基盤は減収減益

- ・売上収益は前年同期比38億円(0.6%)減の6,750億円、調整後営業利益は前年同期から22億円減の620億円

- ・売上収益は、若干の減収を見込む

- ・調整後営業利益は、売上の減少により減益を見込む

エンタープライズは増収増益

- ・売上収益は前年同期比102億円(1.9%)増の5,600億円、調整後営業利益は前年同期から79億円増の600億円

- ・売上収益は、製造業向け、流通・サービス業向け、金融業向けいずれも前年並を見込む

- ・調整後営業利益は、不採算案件の再発防止と費用効率化により増益を見込む

ネットワークサービスは減収増益

- ・売上収益は前年同期比27億円(0.6%)減の4,800億円、調整後営業利益は前年同期から14億円増の320億円

- ・売上収益は、前年度に一過性の大型案件があったものの、固定ネットワーク領域、移動ネットワーク領域の増加により前年並を見込む

- ・調整後営業利益は、5G関連の投資増も、移動ネットワークの売上増加により増益を計画

グローバルは減収改善(営業黒字化)

- ・売上収益は前年同期比381億円(7.7%)減の4,550億円、調整後営業利益は前年同期から252億円改善して220億円の黒字

- ・売上収益は、サービスビスプロバイダソリューション、海洋システムなどで増加もディスプレイの非連結化により減収を見込む

- ・調整後営業利益は、前年度に計上した一過性費用の減少、構造改革効果などにより黒字化を見込む

参考:電機各社の決算発表

2021.01.30 2020年度第3四半期決算と通期予想:NEC

2021.01.29 2020年度第3四半期決算と通期予想:富士通

関連記事

前へ

富士通の2020年度(2021年3月期)第3四半期決算は減収増益、コロナ影響で減収も採算性改善で増益

次へ

書籍 DX戦略立案書 CC-DIVフレームワークでつかむデジタル経営変革の考え方/デビッド・ロジャース