このページ内の目次

NECが、2023年度(2024年3月期)第1四半期決算(2023年4月1日~6月30日)と通期業績予想を発表しましたので、概況を整理します。

NECは、前年同期に対して増収増益(営業利益は赤字)となり、年間予想の達成に向けて順調に進捗していると評価してます。

今年度からセグメントを再編しましたが、ITサービスと社会インフラの2セグメントが増収増益したことが貢献しています。

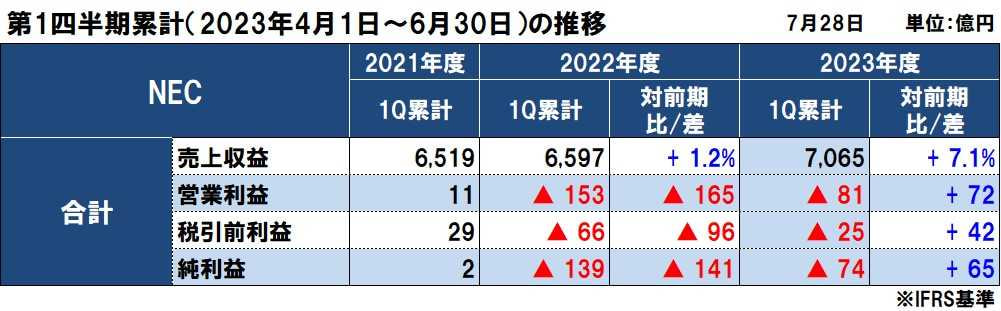

第1四半期累計(3ヶ月)は、以下の通りです。

売上収益は、前年同期に対して469億円(7.1%)増の7,065億円

営業利益は、同72億円増の△81億円

調整後営業利益は、同74億円増の5億円(前年同期の赤字から黒字に転換)

税引前利益は、同42億円増の△25億円

親会社の所有者に帰属する当期利益は、同65億円増の△74億円

なお、2023年度(2024年3月期)の通期決算予想は前回予想を据え置いています。

NECの2023年度第1四半期(2023年4~6月)連結業績

売上収益(累計)は前年同期比469億円(7.1%)増の7,065億円、営業利益は同72億円増の△81億円、当期利益は同65億円増の△74億円

第1四半期は想定通りに進捗して増収増益(Non-GAAP営業利益も黒字化)となり、セグメント別では、ITサービスと社会インフラが増収増益となりました。

特に、ITサービスは、受注動向が好調であり、ソリューションイノベータの稼働率も前年同期比プラスで推移し、需要トレンドは引き続き強いと評価しています。

売上収益は、前年同期に対して469億円(7.12%)増の7,065億円

営業利益は、同72億円増の△81億円

調整後営業利益は、同74億円増の5億円(前年同期の赤字から黒字に転換)

Non-GAAP営業利益は、同138億円増の6億円

税引前利益は、同42億円増の△25億円

親会社の所有者に帰属する当期利益は、同65億円増の△74億円

Non-GAAP当期利益は、同113億円増の△13億円

EBITDAは、同159億円増の380億円

売上収益は、前年同期比469億円(7.12%)増の7,065億円

- ・ITサービスと社会インフラの2セグメントが増収増益したことが貢献しています。

- ・ITサービスは、国内の企業向け・官公庁向けが好調に推移して増収しています。

- ・社会インフラは、テレコムサービスの海洋システムやOSS/BSSを中心とした海外向け売上が増加したことにより増収しています。

調整後営業利益は、前年同期比74億円増の5億円

- ・ITサービスは、売上増に伴う利益増に加えて、SIの収益性向上も寄与して増益しています。

- ・社会インフラは、売上増に伴って増益しています。

税引前利益は前年同期比42億円増の△25億円、親会社の所有者に帰属する当期利益は同65億円増の△74億円

なお、今回の決算から公表しているNon-GAAP営業利益は、買収によって認識した無形資産の償却費、M&A関連費用、一過性損益である構造改革関連費用、減損損失、株式報酬などを営業利益から排除したもので、「根源的な事業の業績を測る利益指標」としています。

セグメント別の業績

セグメント別の業績は以下の通りで、前年同期に対して、ITサービスと社会インフラが増収増益、その他が減収減益となりました。

■ITサービスは増収増益

売上収益は前年同期に対して305億円(8.6%)増の3,858億円、調整後営業利益は前年同期から171億円増の178億円

- ・売上収益は、国内の企業向け・官公庁向けが好調に推移

- ・調整後営業利益は、売上増に伴う利益増に加えてSIの収益性向上も寄与して増益

- ・国内外の構成は、以下の通りです。

国内の売上収益は前年同期比11.4%増の3,203億円、調整後営業利益は同169億円増の168億円

海外(DG/DF)の売上収益は前年同期比3.3%増の655億円、調整後営業利益は同2億円増の10億円

サブセグメント別の売上構成は以下の通りで、エンタープライズ、パブリックは旺盛な需要を取り込み好調を維持しています。

国内:前年同期比11.4%増の3,203億円(構成比:83%)

- ・パブリック:前年同期比10.4%増の730億円(構成比:18.9%)

官公庁向けが好調

- ・エンタープライズ:同13.5%増の1,593億円(同:41.3%)

金融は大型案件の計上もあり大幅増、製造はマイナスも5%増の成長で堅調、流通・サービスは案件の増加

- ・クロスインダストリー:同2.5%増の207億円(同:5.4%)

2015年度がピークだった消防・防災システムの更新需要を控えており、2023年度から受注が始まり、2024年度以降でピークを迎える見込み

- ・Digital Platform(DPF)他:同10.6%増の673億円(同:17.4%)

海外 Digital Government(DG) / Digital Finance(DF):前年同期比3.3%増の655億円(構成比:17.0%)

SWS-UK(NEC Software Solutions UK)が牽引

■社会インフラは増収増益

売上収益は前年同期に対して176億円(8.9%)増の2,150億円、調整後営業利益は前年同期から31億円増の△21億円(営業赤字)

- ・売上収益は、テレコムサービスの海洋システムやOSS/BSSを中心とした海外向け売上が増加し増収

- ・調整後営業利益は、売上増に伴う利益

サブセグメント別の売上構成は、以下の通りです。

- ・テレコムサービス:売上収益は前年同期比11.9%増の1,715億円、調整後営業利益は同22億円増の△32億円(営業赤字)

- ・Aerospace and National Security(ANS):売上収益は前年同期比1.5%増の3,435億円、調整後営業利益は同9億円増の11億円

■その他は減収減益

売上収益は前年同期に対して13億円(1.2%)減の1,057億円、調整後営業利益は前年同期から26億円減の3億円

- ・日本航空電子工業の影響により減益

トピックス

生成AI

- ・日本市場向け生成AIを開発・提供開始

世界トップクラスの日本語性能を有する軽量なLLM*を開発

ニーズに合わせた専用ハードウェア、ソフトウェア、コンサルティングサービスなどを提供

生成AI活用のためのプログラムを約10の企業・大学と共に立ち上げ

プロフェッショナル人材からなる専門組織を新設

- ・7月6日の発表後、数日で数百件の引き合いがあり、国内市場で先行し事業拡大を目指す。

DGDF:NECの子会社であるスイスのAvaloqと、米資産運用会社のBlackRockによる戦略的パートナーシップを締結

- ・ウェルスマネージャーやプライベートバンク向けに両社の統合ソリューションを提供し、幅広い層にアプローチすることで事業拡大を図る。

経営インフラの高度化

- ・経営インフラの整備・高度化に向けたフラグシップとして基幹システムを刷新(2020年度からSAPを活用したグループ基幹システムを移行)

中計達成に向けてITやプロセス・組織、制度、データ・人といった経営基盤を徹底的に共通化・高度化

- ・2023年度から1stフェーズが稼働、商談プロセスの高度化・システム化を実現

商談プロセスにおける情報を蓄積・可視化することでバリュープライシングやオペレーションを改善

- ・2024年度には2stフェーズ、2025年5月には3stを稼働させ、データドリブン経営への移行を促進する計画

その他

海外売上比率:28.0%の1,975億円(前年度:29.5%の1,944億円)

キャッシュフローの状況

- ・営業活動によるキャッシュ・フロー:前年同期比210億円増の863億円

投資活動によるキャッシュ・フロー:同30億円増の△130億円

- ・財務活動によるキャッシュ・フロー:同407億円増の△264億円

- ・現金及び現金同等物の期末残高:同517億円増の4,776億円

資産、負債、資本の状況(2023年6月末)

- ・資産:2023年3月末に対して320億円増の4兆161億円(流動資産は同602億円減の1兆9,356億円、非流動資産は同923億円増の2兆804億円)

- ・負債:同158億円減の2兆554億円

- ・資本:同479億円増の1兆9,606億円

親会社所有者帰属持分:同429億円増の1兆6,668億円

親会社所有者帰属持分比率:同0.7ポイント増の41.5%

- ・D/Eレシオ(倍):同0.01ポイント増の0.38

- ・ネットD/Eレシオ(倍):同0.03ポイント増の0.09

- ・現金及び現金同等物の期末残高:同582億円増の4,777億円

2023年度から事業領域による区分へ変更

2023年度第1四半期から開示セグメントを、従来の市場/顧客区分から事業領域による区分へと変更していますが、主な事業・市場・顧客は以下の通りです。

1.ITサービス

1-1.国内

- ・パブリック:中央省庁・自治体向け

- ・エンタープライズ:企業向け(金融、製造、流通・サービス)、NECファシリティーズ

- ・クロスインダストリー:レジリエンス(消防防災)、スマートシティ(交通、エネルギー)、放送メディア

- ・Digital Platform(DPF)他:アビームコンサルティング、NECフィールディング、販売店向け

1-2.海外

- ・Digital Government(DG) / Digital Finance(DF):NEC Software Solutions UK、KMD、Avaloq、海外向けデジタルID

2.社会インフラ

- ・テレコムサービス:通信事業者向け通信インフラ(含むグローバル5G)、海洋システム、OSS/BSS、NECネッツエスアイ

- ・Aerospace and National Security(ANS):航空・宇宙・防衛領域

3.その他/調整額

- ・その他:ヘルスケア・ライフサイエンス、日本航空電子工業、コーポレート主管会社

- ・調整額:研究所/コーポレート費用、その他調整勘定

2023年度(2024年3月期)の通期決算予想

2023年度(2024年3月期)の通期決算予想は、前回予想を維持しています。

- ・売上収益は、前年度比670億円(2.0%)増の3兆3,800億円

- ・調整後営業利益は、同145億円増の2,200億円(対売上収益比率:同0.3%増の6.5%)

- ・営業利益(Non-GAAP)は、同230億円増の2,200億円(対売上収益比率:同0.6%増の6.5%)

- ・当期利益(Non-GAAP)は、同72億円増の1,400億円

- ・EPS(Non-GAAP)は、同34億円増の526億円

- ・EBITDAは、同122億円増の3,600億円

- ・フリーキャッシュフローは、同475億円増の1,500億円

セグメント別の業績予想

ITサービスは増収増益

- ・売上収益は、前年度比450億円(2.6%)増の1兆8,000億円

好調な国内需要の継続を見込み、民需向けを中心に増収を計画

- ・調整後営業利益は、同90億円増の1,770億円(営業利益率:9.8%)

国内での売上増に伴う利益増と、DGDFの収益性改善を計画

社会インフラは増収増益

- ・売上収益は、前年度比228億円(2.1%)増の1兆850億円

テレコムサービスおよびANSともに増収を計画

- ・調整後営業利益は、同212億円増の950億円(同 8.8%)

テレコムサービスにおける前年度の一過性要因の解消もあり大幅増を計画

その他は減収増益

- ・売上収益は、前年度比8億円(0.2%)減の4,950億円

- ・調整後営業利益は、同32億円増の270億円(同 5.5%)

調整額

- ・調整後営業利益は、同189億円増の△790億円

参考:電機各社の決算発表

2023.07.29 2023年度第1四半期決算と通期予想:NEC

2023.07.28 2023年度第1四半期決算と通期予想:富士通

関連記事

前へ

富士通の2023年度(2024年3月期)第1四半期決算は減収減益、内容は計画通りで事業再編を除くと増収

次へ

ハイプ・サイクル(ガートナー)2023年版 | 4つのトレンドに分類し、生成AIは過度な期待のピーク期