このページ内の目次

NECから2020年度(2021年3月期)第1四半期決算(2020年4月1日~6月30日)と通期業績予想が発表されましたので、概況を整理します。

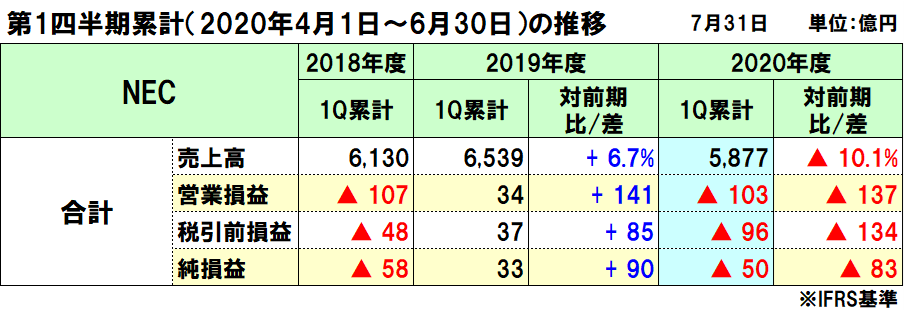

NECは、前年同期に対して、売上収益や営業損益及び当期損益の全ての指標で減収減益となり、営業損益は103億円の赤字となりました。

売上収益は、前年同期に対して662億円(10.1%)減の5,877億円

営業損益は、前年同期に対して137億円減の△103億円

調整後営業損益は、前年同期に対して134億円減の△58億円

税引前損益は、前年同期に対して134億円減の△96億円

親会社の所有者に帰属する当期損益は、前年同期に対して83億円減の△50億円

親会社の所有者に帰属する調整後当期損益は、前年同期に対して81億円減の△23億円

2020年度(2021年3月期)の通期決算予想は、セグメント単位では変更はあるものの全体では前回予想を維持しています。

状況については、不透明感はあるものの、推移の方向性と、それに対する打ち手は、3ヶ月前に比べて見えつつあるとしています。

NECの2020年度第1四半期(2020年4~6月)連結業績

売上収益は前年同期比662億円(10.1%)減の5,877億円、営業損益は同137億円減の△103億円、当期損益は同83億円減の△50億円

売上収益は、

- ・大型案件の減少や、ビジネスPCの更新需要の一巡に加え、マクロ経済悪化が影響したことによります。

- ・ネットワークサービス事業の増収のみで、社会公共事業、社会基盤事業、エンタープライズ事業、グローバル事業のセグメントが減収となりました。

調整後営業損益は、

- ・費用節減や子会社株式売却益を計上も、売上収益の減少が影響したことによりますが、市況悪化の影響は、5月想定に対してインラインで推移しているとしています。

- ・営業利益調整の減少要因は、ビジネスPCの需要減で20億円、前年度大型案件の反動による40億円、新型コロナウイルス感染症の影響による市況悪化で、グローバルやエンタープライズ及び日本航空電子工業なで175億円のマイナス影響

- ・増加要因は、費用コントロールによる70億円、子会社株式売却益で70億円

税引前損益は同134億円減の△96億円、親会社の所有者に帰属する当期損益は同83億円減の△50億円、親会社の所有者に帰属する調整後当期損益は同81億円減の△23億円

なお、ハードウェアを含む国内受注の動向は以下の通りで、全体では前年同期比95%としています。

- ・社会公共事業が前年同期比69%

前年同期にマイナンバー関係の中間サーバー更新案件があったこと、中堅中小企業向けのITサービスが市況悪化の影響を受けて減少

- ・社会基盤事業が同109%

ベトナム向け地球観測衛星が貢献してプラス成長となり、この案件を除いても前年実績を上回って堅調な受注環境を継続

- ・エンタープライズ事業が同79%

前年に金融向け、流通向けの大型案件があったこと、ビジネスPCの需要減、市況悪化の影響があったが、6月単月の受注は前年同期比3%減に回復

- ・ネットワークサービス事業が同101%

国内外ともに新型コロナウイルスによる市況の影響は少ないが、通信業界に選択肢が少なく、新たな選択肢が求められている

また、IT投資については、業界によって差があると分析しています。

- ・金融分野や通信キャリア向けIT投資は堅調

- ・製造は慎重な部分はあるが先行して抑制が利いていたこともあり、これまでが底であり、今後は改善すると予想

- ・流通は全体的には回復の戻りが遅いと予想

一方、DXに対する投資の考え方は、従来のIT投資の考え方と変わってきているとしています。

- ・各企業が競争力を強化することに、プライオリティをおいている。

- ・遅延が起きたり、投資に対するリターンを厳しく見るといった動きもあるが、来年以降、堅調な成長に戻ってくる。

セグメント別の業績

セグメント別の業績は以下の通りで、ネットワークサービス事業が前年同期に対して増収となっただけで、他セグメントは減収減益となり、社会基盤事業とネットワークサービス事業及びグローバル事業は営業赤字となっています。

社会公共は減収減益

- ・売上収益は前年同期比124億円(14.2%)減の748億円、調整後営業損益は前年同期から29億円減の△33億円

- ・売上収益は、医療や公共向けの減少に加え、ビジネスPCの更新需要の一巡により減収

- ・調整後営業損益は、売上減により減益

社会基盤は減収減益

- ・売上収益は前年同期比78億円(6.0%)減の1,227億円、調整後営業損益は前年同期から57億円減の18億円

- ・売上収益は、航空宇宙・防衛向けの減少に加え、連結子会社の日本航空電子の減少により減収

- ・調整後営業損益は、主に連結子会社で減益

エンタープライズは減収減益

- ・売上収益は前年同期比226億円(16.4%)減の1,150億円、調整後営業損益は前年同期から56億円減の27億円

- ・売上収益は、前年の金融や流通向け大型案件の減少に加え、ビジネスPCの更新需要の一巡などにより減収

- ・調整後営業損益は、売上減による減益

ネットワークサービスは増収減益

- ・売上収益は前年同期比42億円(4.5%)増の990億円、調整後営業損益は前年同期から20億円減の△21億円

- ・売上収益は、連結子会社であるNECネッツエスアイを中心に増収

- ・調整後営業損益は、5G関連の投資増により減益

グローバルは減収減益

- ・売上収益は前年同期比172億円(15.1%)減の970億円、調整後営業損益は前年同期から25億円減の△30億円

- ・売上収益は、海洋システムが増加したものの、ディスプレイやワイヤレスの減少に加え、KMDの一部事業の終息により減収

- ・分野別の状況は、セ―ファーシティは市況悪化の影響に加え、買収時より見込んでいたKMDの一部事業の終息により減収、サービスプロバイダSLは前年並み、ワイヤレスSLは市場の悪化により減収、海洋システムは新規プロジェクト売上計上により増収、エネルギーは増収、ディスプレイは市場悪化の影響により減収

- ・調整後営業損益は、費用節減も、売上減により減益

その他

海外売上比率:25.4%の1,492億円(前年同期:25.9%の1,696億円)

キャッシュフローの状況

- ・フリー・キャッシュフロー:前年同期比10億円改善の842億円

営業活動によるキャッシュ・フロー:同8億円改善の989億円

投資活動によるキャッシュ・フロー:同18億円支出増の147億円の支出

- ・財務活動によるキャッシュ・フロー:397億円の支出

- ・現金及び現金同等物:同463億円増の4,056億円

資産、負債、資本の状況

- ・資産:2020年3月末に対して1,536億円減の2兆9,697億円

- ・負債:同123億円減の6,631億円

- ・資本:同23億円減の1兆1,122億円

親会社所有者帰属持分:同17億円増の9,123億円

自己資本比率:同1.6ポイント増の30.7%

米国1934年証券取引所法に基づく制限解除

- ・3月に米国証券取引委員会(SEC)にForm20-F(アニュアルレポート)を提出

- ・6月29日(米国東部時間)付で登録の効力が発生、株式の米国での売買・勧誘に対する制限が撤廃

2020年度(2021年3月期)の通期決算予想

2020年度(2021年3月期)の通期決算予想は、セグメント単位では変更はあるものの全体では前回予想を維持しています。

状況については、不透明感はあるものの、推移の方向性と、それに対する打ち手は、3ヶ月前に比べて見えつつあるとしています。

- ・売上収益は、前年比2.1%減の3兆300億円

- ・営業利益は、同224億円増の1,500億円

調整後営業利益は、同192億円増の1,650億円

- ・当期利益は、同100億円減の900億円

調整後当期利益は、同122億円減の990億円

今後の新型コロナウイルス感染症拡大を起因とする変化への対応として、以下の対策を計画しています。

- ・第2四半期以降の新型コロナウイルス感染症の拡大を起因とするマクロ環境悪化の影響は、期初計画発表時の想定からの変更はなく、費用コントロールとNew Normal需要の獲得を継続

- ・キャッシュマネジメントとして、継続して万全の手元流動性を確保し、資産売却については順次実施

参考に、5月の予想発表時のコメントは、以下の通りでした。

2020年度はGIGAスクール構想により、教育分野向けPCの導入が加速し、NECとして教育分野で40%のシェア獲得を目指すものの、利益に対する貢献は厳しいとしています。

東京オリンピック/パラリンピックの延期による影響については、2016年度から2020年度までに2,000億円の売上目標に向けて施策を打ってきており、2019年度までは見込みを上回る推移で、2,000億円に対しては1~2割の過達になる見込みであるとしています。

なお、延期に伴う2020年度業績への影響には盛り込んでいないとし、事前の準備はほぼ整っており、2020年度業績への損益への影響はないとしています。

新型コロナウイルス感染拡大への対応では、「危機下におけるキャッシュマネジメント」と「業績インパクトの極小化」を挙げています。

- ・キャッシュマネジメントでは、4月23日に無担保普通社債として350億円を発行。3,280億円のコミットメントラインを通じて、手元流動性を確保するなど

- ・業績インパクトの極小化では、新型コロナウイルス終息後の「New Normal」に向けた取り組みを加速

新たな社会の在り方の実現に向けて、DXや生体認証、AI、5GなどのNECの技術をフルに生かし、ソリューション提供力を駆使してNew Normalな社会に貢献

テレワークソリューションでは、テレワーク環境の整備だけでなく、セキュリティ対策やAIチャットボットによる問い合わせ対応などを提案

マスクを外さず本人確認が可能なマスク対応顔認証システムを開発

2020年3月には、NECグループ社員向けに同社本社ビルに導入し、2020年度上期中に製品化を予定

新型コロナウイルスに対応したワクチンの設計、開発にも貢献

がんワクチン開発に使用するAI予測技術を適用し、ワクチン開発の加速を目的とした提携活動を開始

セグメント別の業績予想

社会公共は減収増益

- ・売上収益は前年同期比284億円(5.9%)減の4,500億円、調整後営業利益は前年同期から58億円増の400億円

- ・売上収益は、消防防災・交通向けは増加も、企業向けPCや公共・医療向けITサービスの減少により、減収を見込む

- ・調整後営業利益は、収益性改善および前年度に計上した一過性費用の減少により増益を見込む

社会基盤は減収減益

- ・売上収益は前年同期比38億円(0.6%)減の6,750億円、調整後営業利益は前年同期から22億円減の620億円

- ・売上収益は、前年並を見込む

- ・調整後営業利益は、売上の減少により減益を見込む

エンタープライズは増収増益

- ・売上収益は前年同期比102億円(1.9%)増の5,600億円、調整後営業利益は前年同期から79億円増の600億円

- ・売上収益は、製造業向け、流通・サービス業向け、金融業向けいずれも前年並を見込む

- ・調整後営業利益は、不採算案件の再発防止と費用効率化により増益を見込む

ネットワークサービスは減収増益

- ・売上収益は前年同期比27億円(0.6%)減の4,800億円、調整後営業利益は前年同期から14億円増の320億円

- ・売上収益は、前年度に一過性の大型案件があったものの、固定ネットワーク領域、移動ネットワーク領域の増加により前年並を見込む

- ・調整後営業利益は、5G関連の投資増も、移動ネットワークの売上増加により増益を計画

グローバルは減収改善

- ・売上収益は前年同期比381億円(7.7%)減の4,550億円、調整後営業利益は前年同期から252億円改善して220億円の黒字

- ・売上収益は、サービスビスプロバイダソリューション、海洋システムなどで増加もディスプレイの非連結化により減収を見込む

- ・調整後営業利益は、前年度に計上した一過性費用の減少、構造改革効果などにより黒字化を見込む

2020年度(2021年3月期)第1四半期決算と通期予想

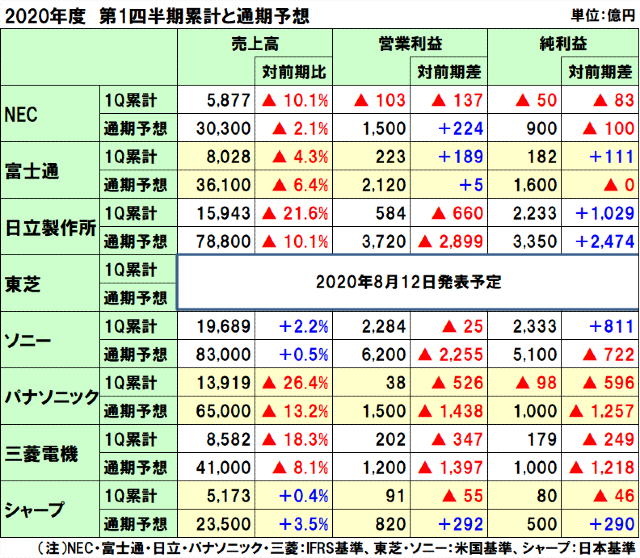

参考:電機各社の決算発表

2020.08.07 2020年度第1四半期決算と通期予想:NEC

2020.08.02 富士通の2020年度経営方針:「パーパス(存在意義)」実現策

2020.08.01 2020年度第1四半期決算と通期予想:富士通

関連記事

前へ

富士通が2020年度経営方針を発表、価値創造のための事業領域と「パーパス(存在意義)」実現策

次へ

書籍 戦略の創造学―ドラッカーで気づき デザイン思考で創造し ポーターで戦略を実行する/山脇 秀樹