このページ内の目次

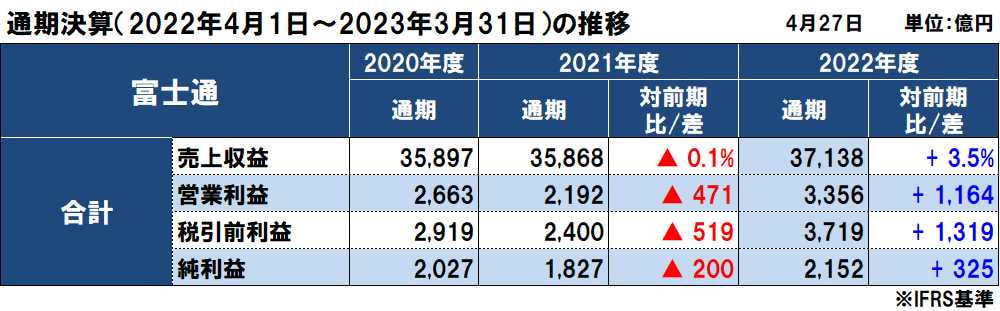

富士通が、2022年度(2023年3月期)通期決算(2022年4月1日~2023年3月31日)を発表しましたので、概況を整理します。

DXビジネスの拡大、部材供給問題のリカバリも進んで、前年度に対して増収増益となり、営業利益は最高益を記録しました。

売上収益は、前年度に対して1,269億円(3.5%)増収で3兆7,137億円

営業利益は、前年度に対して1,164億円増益で3,356億円(営業利益率は、同2.9%増の9.0%)

税引前利益は、前年度に対して1,318億円増益で3,718億円

親会社の所有者に帰属する当期利益は、前年度に対して324億円増益の2,151億円

2023年度(2024年3月期)の連結業績は、2022年度に対して増収増益を見込んでいます。

- ・売上収益は、前年度に対して1,462億円(3.9%)増収で3兆8,600億円

- ・営業利益は、同44億円増益で3,400億円(営業利益率:8.8%)

- ・親会社の所有者に帰属する当期利益は、同28億円増益で2,180億円

富士通の2022年度通期(2022年4~2023年3月)連結業績

売上収益は前年度に対して1,269億円(3.5%)増収で3兆7,137億円、営業利益は同1,164億円増益で3,356億円

売上収益の状況は、

- ・本業では前年に対して1,921億円(5.5%)の増収

再編ビジネスで同651億円減の386億円を除くと、1,921億円(5.5%)増の3兆6,750億円

- ・部品供給遅延影響は下期からリカバリへ反転して年間147億円の減収影響

前年度の影響780億円減収に対して632億円の改善

営業利益1,164億円増益の内訳は、

- ・本業では511憶円の増益

2021年度の特殊/再編事項で653億円増益

- ・増収影響で396億円、コスト・費用効率化で375億円のプラス影響で、計771億円の増益

- ・成長投資は、価値創造に向けた投資が565億円と自らの変革に向けた投資745億円の計1,310億円となり、前年度の850億円から260億円増加して減益に影響

税引前利益は前年度に対して1,318億円増の3,718億円、親会社の所有者に帰属する当期利益は同324億円増の2,151億円

国内SI/サービスの受注の状況は、全体では前年度に対して103%(内SI/サービス 108%)で、分野別は以下の通りとしています。

- ・エンタープライズ(産業・流通・小売)は、前年度に対して108%(SI/サービスでは111%)

- ・ファイナンスビジネス(金融・保険)は、同103%(同106%)

- ・Japanリージョン(官公庁・ミッションクリティカル)は、同108%(同107%)

- ・富士通Japan(自治体・ヘルスケア・文教・民需(中堅他))は、同103%(同106%)

- ・ネットワークは、同82%

一方、海外の受注状況(累計)は、以下の通りとしています。

- ・Europeは前年同期に対して98%(Servicesが同107%、Products同が86%)

- ・Americasは同90%

- ・Asia Pacificは同98%(Servicesが同120%、Products同が75%)

セグメント別の業績

セグメント別の通期業績は以下の通りで、ユビキタスソリューションが前年に対して減収減益、テクノロジーソリューションとデバイスソリューションが増収増益となっています。

1.テクノロジーソリューションは増収増益

売上収益が前年度比1,201億円増の3兆1,765億円、営業利益は同1,281億円増の2,631億円(本業では2,499億円)

売上収益は、ソリューション・サービスの増収に加え、部材供給不足影響がリカバリに転じて前年比6.3%伸長

営業利益は、本業は同560億円(28.9%)増の2,499億円、特殊事項で同721億円増の131億円

□ソリューション・サービス事業は減収増益

- ・売上収益が前年度比211億円減の1兆8,193億円、営業利益が同449億円増の2,337億円(本業では同516億円増の2,378億円)

- ・売上収益は、DXビジネス、モダナイを中心に堅調に増収したものの、再編ビジネスの△651億円が影響して全体では減収

- ・営業利益は、増収効果に加え、開発標準化に伴う生産性向上が寄与し、増益幅が拡大

□システムプラットフォーム事業は増収増益

- ・売上収益が前年度比606億円増の6,781億円、営業利益は同122億円増の689億円

- ・下期以降は、部材調達遅延の着実なリカバリに加え、5G基地局、北米向け輸出の所要増により増収

- ・内、システムプロダクトの売上収益は、同249億円増の4,096億円

- ・ネットワークプロダクトの売上収益は、同356億円増の2,685億円

- ・営業利益は、下期以降の物量増加に伴う増収により増益

□海外リージョン事業は増収減益

- ・売上収益が前年度比830億円増の8,124億円、営業利益は同180億円減の59億円(為替除く本業では、同7億円減の208億円)

- ・売上収益は、サービスビジネス拡大及び為替影響に伴い増収

- ・営業利益は、為替影響に伴うコスト増により減益(特殊事項として、2021年度に欧州事業会社の譲渡益、2022年度にM&A関連コスト増)

2.ユビキタスソリューションは減収減益

売上収益が前年度比41億円減の2,329億円、営業利益は同124億円減の△65億円(本業では179億円)

営業利益124億円減益の内、為替除く営業利益は同120億円増の179億円、為替影響は同245億円減の△245億円

売上収益は欧州の市況低迷による需要減、営業利益は為替変動による調達コスト増により減益

3.デバイスソリューションは増収増益

売上収益が前年度比66億円増の3,826億円、営業利益は同7億円増の790億円

売上収益は上期まで強いデマンドが続いたものの下期に大幅な物量減、営業利益は下期デマンド減に伴い前年並み

その他

海外売上比率:38.3%の1兆4,234億円(前年度:36.7%の1兆3,169億円)

キャッシュフローの状況

- ・フリー・キャッシュフロー:前年度比115億円減の1,775億円

営業活動によるキャッシュ・フロー:同280億円減の2,203億円

投資活動によるキャッシュ・フロー:同164億円増の△428億円

- ・財務活動によるキャッシュ・フロー:同1,199億円減の△3,135億円

- ・現金及び現金同等物の期末残高:同1,281円減の3,559億円

資産、負債、資本の状況

- ・資産:前年度比662億円減の3兆2,655億円

- ・負債:同873億円減の1兆5,287億円

- ・資本(純資産):同210億円増の1兆7,368億円

親会社所有者帰属持分(自己資本):同38億円減の1兆5,868億円

- ・ROE(親会社所有者帰属持分当期利益率)

2018年度 9.4%、2019年度 13.5%、2020年度 15.1%、2021年度 12.0%、2022年度 13.5%

- ・EPS(1株当たり当期利益)

2018年度 512.5億円、2019年度 791.2億円、2020年度 1,013.8億円、2021年度 924.2億円、2022年度 1,107.6億円

Fujitsu Uvanceのの売上収益は2000億円に到達

テクノロジーに寄ったオファリングとして、SAPやService Now、Salesforceをコアとして提供するものや、ハイブリッドITを中心に、四半期単位で約500億円の規模に達しており、2022年度は年間2,000億円に到達

- ・日本以外の顧客へのサービスが60%を占め、日本を中心としたビジネスアプリケーション領域が伸長

- ・7つのキーフォーカスエリアで展開しているが、その中で最も実績が多かったのがデジタルシフトの分野

- ・ビジネスアプリケーションではERPのクラウドへのリフトアップ案件が多く、サステナブルマニュファクチュアリングでは製造業を中心にしたニーズが高く、コンシューマエクスペリエンス・ヘルシーリビング・トラステッドソサエティは大きな貢献はなかったが今後訴求予定

2023年度(2024年3月期)の通期決算予想

2023年度(2024年3月期)の連結業績は、2022年度に対して増収増益を見込んでいます。

売上収益は、前年度に対して1,462億円(3.9%)増収で3兆8,600億円

- ・テクノロジーソリューションは、同1,234億円増の3兆3,000億円

- ・ユビキタスソリューションは、同120億円増の2,450億円

- ・デバイスソリューションは、同76億円減の3,750億円

営業利益は、同43億円増益で3,400億円(営業利益率:0.2ポイント減の8.8%)

- ・テクノロジーソリューションは、同248億円増の2,880億円(営業利益率:8.7%)

ソリューション・サービスの増収効果で約600億円の増益に加え、生産性向上による採算性改善で約300億円の増益で、計約900億円の増益を計画

- ・ユビキタスソリューションは、同65億円増の0億円

採算性の改善

- ・デバイスソリューションは、同270億円減の520億円

為替影響、償却費負担増

親会社の所有者に帰属する当期利益は、同28億円増益で2,180億円

なお、テクノジーソリューションの営業利益(本業)の2022年度に対する主な増減は以下の通りとしています。

- ・ソリューション・サービス:DXビジネス拡大と生産性の継続的向上で利益は力強く伸長(売上収益 109%、営業利益 +911億の増益)

- ・システムプラットフォーム:ネットワークビジネスは次世代技術に向け転換、先行投資サイクルへ移行(売上収益 91%、営業利益 △357億の減益)

参考:電機各社の決算発表

関連する情報

2023.04.30 NECの中期経営計画の進捗:個別には課題あるものの全体では着実に前進

2023.04.29 富士通の中期経営計画の目標達成状況:未達でも確実に収益性向上

2023.04.28 2022年度通期決算と2023年度通期予想:NEC

2023.04.27 2022年度通期決算と2023年度通期予想:富士通

関連記事

前へ

書籍 マスター・オブ・スケール 事業拡大の最強ルール | リード・ホフマン(著)

次へ

NECの2022年度(2023年3月期)通期決算は増収増益、調整後当期利益は実質ベースでは増益