このページ内の目次

富士通が、2023年度(2024年3月期)第3四半期決算(2023年4月1日~12月31日)と通期予想を発表しましたので、概況を整理します。

富士通は、累計では前年同期に対して増収減益となりましたが、成長ドライバーのサービスソリューションは、売上収益が国内ビジネスを中心に12.9%伸長し、調整後営業利益も採算性改善も計画通り進捗して増益となっています。

一方、ハードウェアソリューションが昨年度の高い需要の反動減と次の成長投資を継続して調整後営業利益が前年度に対して197億円減となったのに加え、デバイスソリューションが物流減および操業低下により大きく減益、昨年度後半から続く低調なデマンドの回復遅れで、調整後営業利益が前年度に対して582億円減となったことが影響しています。

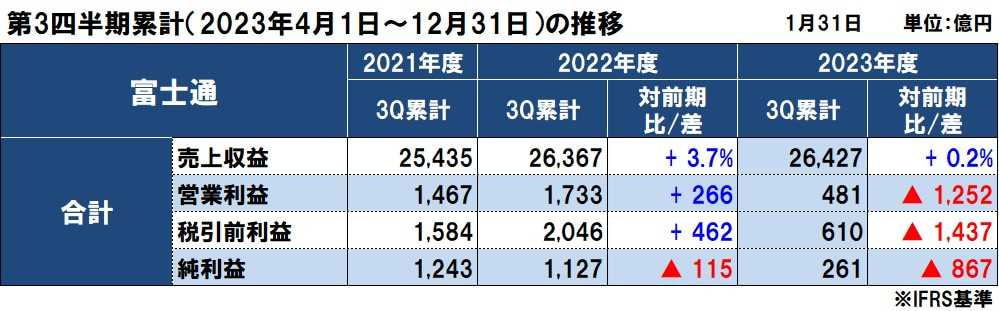

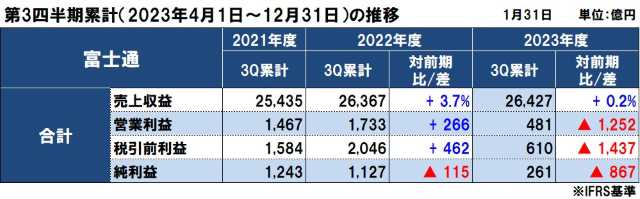

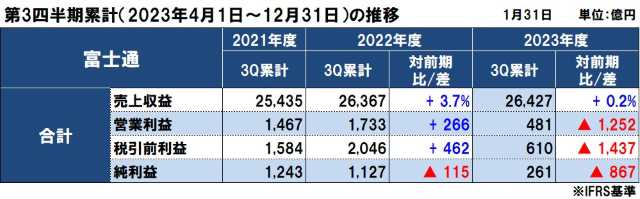

売上収益は、前年同期に対して59億円(0.2%)増の2兆6,427億円

調整後営業利益は、前年同期に対して329億円減の1,188億円(調整後営業利益率は、前年同期比1.3%悪化して4.5%)

営業利益は、前年同期に対して1,251億円減の480億円

税引前利益は、前年同期に対して1,437億円減の610億円

親会社の所有者に帰属する調整後当期利益は、前年同期に対して48億円減の926億円

親会社の所有者に帰属する当期利益は、前年同期に対して866億円減の260億円

2023年度(2024年3月期)の通期決算予想は、前回予想に対して営業利益(調整前)を700億円下方修正しましたが、調整後の指標すべては変更はありませんでした。

富士通の2023年度第3四半期(2023年4~12月)連結業績

売上収益(累計)は前年同期に対して59億円(0.2%)増の2兆6,427億円、営業利益(累計)は同1,251億円減の480億円(調整後営業利益は同329億円減の1,188億円)

税引前利益(累計)は前年同期に対して1,437億円減の610億円、親会社の所有者に帰属する当期利益(累計)は同866億円減の260億円(調整後当期利益は同48億円減の926億円)

セグメント別の業績

セグメント別の業績(9ヶ月累計)は以下の通りで、サービスソリューションが増収増益、ユビキタスソリューションが減収増益、ハードウェアソリューションとデバイスソリューションが減収減益となっています。

セグメントごとに業績の強弱はあるが、それらを含めて計画通りの進捗であるとしています。

- ・サービスソリューションは、国内を中心とした上期からの強いトレンドが、第3四半期も継続し、第4四半期以降も力強い拡大が十分に期待できる。

- ・ハードウェアソリューションやデバイスソリューションは厳しい状況が続いているが想定内には収まっているが、さらなる事業効率化を進めていく。

■サービスソリューションは増収増益

売上収益が前年同期比1,354億円(9.8%)増の1兆5,220億円(PFUの事業再編影響を除くと12.9%増)、調整後営業利益は同618億円増の1,163億円

国内市場を中心にDXおよびモダナイゼーション商談が活発であり、また、Fujitsu Uvanceの売り上げが拡大したとしています。

- ・売上収益は、国内市場においてDX・モダナイ商談が非常に力強く伸長、Fujitsu Uvanceの売上は前年から67%伸長

- ・また、SXに向けた取り組みも加速し、コンサルティング、モダナイゼーション、クラウドマイグレーションの需要が拡大し、Fujitsu Uvanceによって旺盛な需要を取り込む

- ・調整後営業利益は、増収効果に加えて開発標準化の進捗により採算性改善、Uvance関連投資を拡大しながら利益は前年同期の2倍超

調整後営業利益618億円増益の内訳は、以下の通りです。

- ・Uvance開発費などの投資拡大△241億円に対し、

- ・売上増収影響で+581億円(売上収益+1,741億円、売上伸長率+12.9%)と採算性改善で+279億円で、計+618億円(売上収益+1,741億円)

採算性改善+279億円(売上総利益率は2022年度9ヶ月累計が31.8%、2023年度9ヶ月累計が33.3%、1.5%の改善)は、JGG活用(開発標準化、自動化、内製化)に加え、オフシェア活用を進め、国内サービスの採算性は着実に向上しているとしてます。

成長投資△241億円は、Fujitsu Uvanceを中心としたオファリング開発、専門人材リソースの育成・リスキリング拡大・人材獲得、セキュリティ・IT基盤の強化など、成長へ向けた投資を積極的に実行しています。

国内の受注状況(9ヶ月累計)の分野別は以下の通りで、全体では前年同期に対して116%で、DX/モダナイゼーション商談を中心に拡大しているとしています。

国内受注は上期に続き高水準を維持しており、第4四半期や2024年度の増収につながる高い水準で、受注残高が積みあがっている。

- ・エンタープライズ(産業・流通・小売)は前年同期に対して107%

モダナイゼーション案件を中心に、製造およびモビリティが牽引

- ・ファイナンス(金融・小売)は同121%

メガバンクや保険などにおいて、基幹システム更新やモダナイゼーション案件を獲得

- ・パブリック&ヘルスケア(官公庁・自治体・医療)は同126%

官公庁のシステム更新案件を複数獲得し、電子カルテや医療情報システムへの投資が回復基調

- ・ミッションクリティカル他(ミッションクリティカル・ナショナルセキュリティ他)は同115%

ナショナルセキュリティのSI商談が貢献

一方、海外の受注状況(9ヶ月累計)の分野別は以下の通りです。

- ・Europeは前年同期に対して99%

前年同期における公共セクター大型商談獲得の反動

- ・Americasは同135%

民需向けBusiness Applicationの複数商談を獲得して大きく伸長

- ・Asia Pacificは同83%

前年度の公共系大型商談の反動減はあったが、全体のデマンドは堅調

サブセグメント別の内訳は、以下の通りです。

特に、Japanは、産業・金融・公共の全分野での増収に加え、DXやモダナイゼーション案件が牽引したことがプラスになっているようです。

一方、海外は、Fujitsu Uvanceの拡大、為替影響も上積みしたものの、採算面では欧州を中心に厳しい状況が継続しているとしています。

海外事業は、全体の構造を変えるところには着手していますが、第3四半期は前年度比21億円改善しましたが、依然32億円の赤字となっています。

- □グローバルソリューションは増収増益

・売上収益が前年同期比516億円増の3,315億円、調整後営業利益が同101億円増の△33億円(営業赤字)

・売上収益はFujitsu Uvanceを中心に増収、調整後営業利益は積極的に投資拡大しつつも増収効果と採算性向上が進み、損益水準は大幅に改善

- □リージョンズ(Japan)は増収増益

・売上収益が前年同期比573億円増の8,863億円、調整後営業利益は同496億円増の1,228億円

・売上収益の内、事業再編影響が△386億円

・売上収益は産業・金融・公共の全分野で増収し、DXやモダナイゼーション案件が牽引、調整後営業利益は増収効果に加え採算性向上で増益

- □リージョンズ(海外)は増収減益

・売上収益が前年同期比311億円増の4,456億円、調整後営業利益は同21億円増の△32億円(営業赤字)

・営業収益はFujitsu Uvanceの拡大と為替影響も上積みで増収、調整後営業利益は採算面で厳しい状況が継続

■ハードウェアソリューションは減収減益

売上収益が前年同期比479億円減の7,480億円、調整後営業利益は同197億円減の371億円

- ・システムプロダクトの売上収益は、主に為替影響により同174億円増の6,291億円

- ・ネットワークプロダクトの売上収益は、モバイルシステムとフォトニクスともに昨年度の高い需要の反動減により、同653億円減の1,189億円

- ・ネットワークプロダクトは、大型需要の一巡による売り上げ減少が見られるものの、高速、大容量、低遅延、低消費電力の実現が期待されるため次の成長に向けた開発投資を継続

■ユビキタスソリューションは減収増益

売上収益が前年同期比64億円減の1,975億円、調整後営業利益は同109億円増の167億円

- ・売上収益は、若干の減収も前年同期並み

- ・調整後営業利益は、為替影響含めた部材価格上昇に対するコストダウン、価格転嫁が進んで増益

■デバイスソリューションは減収減益

売上収益は前年同期比918億円減の2,124億円、調整後営業利益は同582億円減の127億円

- ・売上収益は、半導体パッケージの低調なデマンドが継続し減収

- ・調整後営業利益は、物量減および操業低下により大きく減益したものの、年度後半から続く低調なデマンドの回復遅れ

- ・半導体パッケージのデマンドは、2022年度上期までは好調だったものの下期から大きく減速(2023年度上期も回復は見られていない)し、物量減に伴う工場の操業低下が影響して大きな減益となったとしています。

- ・2023年12月に、新光電気工業の株式を産業革新投資機構の子会社JICキャピタルに譲渡する契約を締結し、2024年度に事業譲渡に伴う一過性の利益として約1500億円を計上する予定

■消去・全社

調整後営業利益は前年同期比277億円減の△641億円

- ・研究所:先進的先行研究の強化(AI、量子、省電力プロセッサ)

- ・経営基盤強化(One Fujitsu プログラム)

トランスフォーメーションへの取り組み

- □リージョンズ(海外):採算性向上に向け事業ポートフォリオ転換を加速

・Uvanceを中心とした、グローバルなオファリングビジネスの拡大:2022年度9ヶ月累計 売上収益800億円(構成比 20%)、2023年度9ヶ月累計 同1,100億円(同25%)、2023年度計画 同1,500億円(同25%)

・サービスビジネスの戦略的再編:ドイツのプライベートクラウド事業やオンプレミス型のマネージドサービスを提供する低採算事業をカーブアウト(2024年1月31日クロージング、第3四半期に一過性の損失として300億円強を計上)

- □ハードウェアソリューション

・サーバ・ストレージ等の開発・製造・販売・保守等の機能を「エフサステクノロジーズ株式会社」に統合(2024年4月1日発足)

・ワンストップのソリューション提供体制を構築することで、経営責任を明確化するとともに、経営判断の迅速化と徹底した効率化を追求(エフサステクノロジーズ:売上規模 約4,000億円強)

- □ユビキタスソリューション:競争環境が厳しく、採算確保が難しい欧州地域のCCD事業から撤退(2024年4月で終息)

・一過性の損失 約△200億円強

当該事業の2023年度損失見込み 約△50億円

- □デバイスソリューション:新光電気工業株式会社の株式譲渡に関する契約を締結

・産業革新投資機構の子会社であるJICキャピタルが保有するJICC-04と契約を締結、各種審査及び公開買い付け等を経て株式譲渡予定(2024年度実行)

・一過性の利益 約1,500億円(2024年度に非継続事業の利益として計上する見込)

・同社の2023年度業績見込み 売上収益 2,300億円、営業利益 350億円(当社に帰属する当期利益 120億円)

Fujitsu Uvanceの状況

2023年5月24日に発表した、2025年度を最終年度とする中期経営計画では、Fujitsu Uvanceを成長のドライバーとして、サービスソリューションを中心に全社の収益性拡大を目指すとして、2025年度の売上収益 7,000億円(2022年度実績:2,000億円、2023年度計画:3,000億円)を目標にしています。

社会課題を起点として、クロスインダストリーでお客様の成長に貢献するデジタルサービスを提供するとして、社会課題を解決するクロスインダストリー4分野(Vertical)と支える3つのテクノロジー基盤(Horizontal)を定めています。

- ・Vertical:Sustainable Manufacturing、Consumer Experience、Healthy Living 、Trusted Society

- ・Horizontal:Digital Shifts、Business Applications、Hybrid IT

Verticalオファリングのリリース加速、売上は計画を上回って進捗しており、2023年度9ヶ月累計の受注実績は、前年同期比79%増の2,956億円となっています。

また、売上収益は、前年同期に対して67%増の2,473億円となり、前年同期との比較および年度計画は以下の通りです。

- ・2022年度3Q累計:1,1,479億円(Vertical:105億円、Horizontal:1,373億円)→2023年度3Q累計:2,473億円(Vertical:644億円、Horizontal:1,828億円)

- ・売上構成比は、2022年度3Q累計:11%→2023年度3Q累計:16%

なお、売上収益の年度予測は、以下の通りとしています。

- ・2022年度(実績):2,000億円(V 150億円、H 1,850億円)、構成比 10%

- ・2023年度(予測):3,000億円(V 1,000億円、H 2,000億円)、構成比 14%

- ・2025年度(予測):7,000億円(V 4,000億円、H 3,000億円)、構成比 30%

なお、Verticalは、顧客のSXを実現するオファリングを下期を中心に投入し、Horizontalは、3S商談(SAP、ServiceNow、Salesforce)を中核としたBusiness Applicationsのデマンドが旺盛であることからリソースを増強して需要に応えているとしています。

通期売上目標の3000億円を上回る勢いで進捗し、2023年度(9ヶ月累計)で約40種類のオファリングを新たにリリースして110種類をラインアップし、特にVertical領域での品ぞろえを拡大しており、3S商談を中核としたBusiness Applicationにおいても、高いデマンドが継続しているようです。

その他

キャッシュフローの状況

- ・フリー・キャッシュフロー:前年同期比198億円増の695億円

営業活動によるキャッシュ・フロー:同760億円増の1,529億円

投資活動によるキャッシュ・フロー:同561億円減の△834億円

- ・財務活動によるキャッシュ・フロー:同1,006億円増の△695億円

- ・なお、事業再編や事業構造改革およびM&A等に伴う一過性の収支を控除したコア・プリ―・キャッシュフローは同392億円増の750億円

資産、負債、資本の状況

- ・資産:前年同期比354億円減の3兆2,301億円

- ・負債:同603億円減の1兆4,684億円

- ・資本(純資産):同248億円増の1兆7,617億円

親会社所有者帰属持分(自己資本):同165億円増の1兆6,033億円

- ・(参考)有利子負債:前年同期比232億円増の2,344億円

投資単位の引き下げについて、以下の通り発表しています。

- ・目的は、投資単位当たりの金額を引き下げることで、投資家の皆様がより投資しやすい環境を整え、株式の流動性を向上し投資家層の拡大を図ることとしています。

- ・株式分割の概要は、1株につき10株の割合をもって分割(効力発生日:2024年4月1日)→ 投資単位当たりの金額は、約200万円から約20万円に引き下げられる。

英国Post Office向け会計システムの事案については、厳粛に受け止めており、サブポストマスター(民間受託郵便局長)およびその家族に深くお詫びをしています。

そして、法定調査では英国子会社が全面的に協力し、長年に及ぶ複雑な事象について調査が進められており、今後も引き続き協力していく。

また、英国においては、法廷調査の方向性が見えるまでは、公共分野における新たな案件への入札は控えるとしています。

また、コンビニ証明書交付サービス「Fujitsu MICJET コンビニ交付」システムの停止については、信頼を回復し、確実にサービスを提供できるように気を引き締めて対応するとしています。

さらに、CQO(chief quality officer)を設置し、グローバルにガバナンスを強化し、品質確保を徹底的に高め、大きな問題が起きないようにサービス品質を高めていくとしています。

2023年度(2024年3月期)の通期決算予想

2023年度(2024年3月期)の通期決算予想は、前回予想に対して営業利益(調整前)を700億円下方修正しましたが、調整後の指標すべては変更はありませんでした。

- ・売上収益は、前年比962億円増の3兆8,100億円

- ・調整後営業利益は、同8億円減の3,200億円

- ・営業利益は、同856億円減の2,500億円

- ・親会社の所有者に帰属する調整後当期利益は、同38億円増の2,080億円

- ・親会社の所有者に帰属する当期利益は、同72億円減の2,080億円

再編を進めている欧州ビジネスについては、Fujitsu Uvanceを中心としたオファリングを、グローバルの共通戦略に基づいて欧州でも展開する。

- ・採算性が低く、競争力が乏しく、事業効率が低いというグローバル戦略を立て直し、サービス品質を高め、採算性を改善する方向に変革する。

- ・また、欧州のPCビジネスは、日本と異なりハードウェア単位によるチャネル販売が中心であり、一定以上のボリュームがないと競争力が維持できないという状況からシフトし、サービスビジネスに注力する。

ノンコアビジネスとしている富士通ゼネラルの株式売却についても、継続的に進めるとしています。

富士通ゼネラルの業績は厳しい状況にあり、新たな事業計画を立てた上で、並行してカーブアウトを実行していく。

なお、2024年4月1日付で経営体制の見直しとして、Fujitsu Uvanceやサービスデリバリー、リージョンの領域で、それぞれにCOOを設置するなどを発表しています。

セグメント別の業績予想

セグメント別の業績見通しは以下の通りで、ハードウェアソリューションとデバイスソリューションは減収減益を見込むものの、サービスソリューションとユビキタスソリューションが増収増益となり、全体で増収減益を見込んでいます。

- ・サービスソリューション

売上収益は前年比1,858億円増の2兆1,700億円、調整後営業利益は同920億円増の2,550億円

- ・ハードウェアソリューション

売上収益は前年比723億円減の1兆600億円、調整後営業利益は同206億円減の920億円

- ・ユビキタスソリューション

売上収益は前年比240億円増の3,100億円、調整後営業利益は同63億円増の150億円

- ・デバイスソリューション

売上収益は前年比576億円減の3,250億円、調整後営業利益は同454億円減の320億円

参考:電機各社の決算発表

2024.1.31 2023年度第3四半期決算と通期予想:富士通

2024.1.30 2023年度第3四半期決算と通期予想:NEC

関連記事

前へ

NECの2023年度(2024年3月期)第3四半期決算は国内向けが好調で増収増益、年間予想達成へ順調に進捗

次へ

書籍 THINK BIGGER 「最高の発想」を生む方法 | シーナ・アイエンガー(著)