このページ内の目次

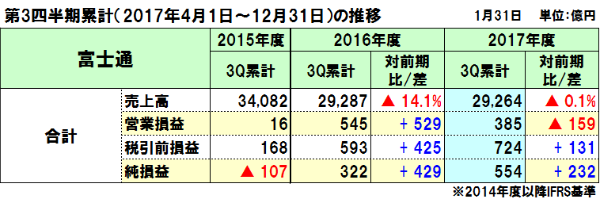

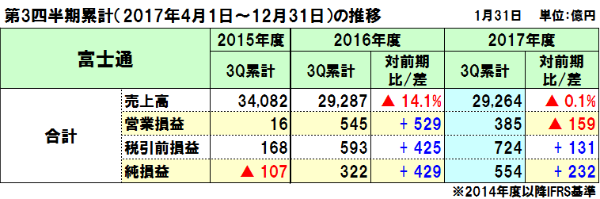

先日(2018年1月31日)、富士通から2017年度第3四半期決算(2017年4月1日~12月31日)と通期予想が発表されましたので、概況を整理します。

売上高は、円安効果と国内サービスとデバイスなどが堅調に推移して370億円増であったものの、ニフティの事業売却影響で約390億円減が影響して、全体で23億円の減収となりました。

営業利益は、ニフティの資産売却で約160億円プラスがあったものの、ネットワークやサービスなどの本業で323億円減が影響して、全体では159億円の減益となりました。

なお、第3四半期に、国内外ともに2桁億円規模の不採算案件が利益に影響したが、一時的なものであるとしています。

富士通の2017年度第3四半期(2017年4月1日~12月31日)の決算概要は、以下の通りです。

売上高は、前年同期に対して23億円(0.1%)減の2兆9,263億円

営業損益は、同159億円減の385億円

純損益は、同231億円増の554億円

2017年度の通期決算予想は、前回予想を維持しています。

- ・売上高:4兆1,000円、営業損益:1,850億円、純損益:1,450億円

- ・PCの出荷台数:380万台(前年度実績:380万台)

- ・携帯電話の出荷台数:310万台(前年度実績:320万台)

- ・研究開開発費:売上高比4.1%の1,700億円(前年度実績:1,700億円)

売上高、営業損益、純損益(2017年度第3四半期累計)

売上高と営業損益が減収減益、純損益は増益となっています。

ニフティの売却などの要因を除いた本業では、前年同期に対して売上高が370億円の増収、営業利益は323億円の減益となります。

売上高は、前年同期に対して23億円(0.1%)減の2兆9,263億円

- ・円安による増収効果に加え、国内サービスやデバイスが堅調に推移して370億円増収となりましたが、ニフティのコンシューマ事業売却影響で390億円の減収となり、全体では微減となっています。

- ・海外売上比率は、37.5%(前年同期36.7%)となっています。

営業損益は、前年同期に対して159億円減の385億円

- ・ニフティのコンシューマ事業などの資産売却影響で160億円増益となったものの、ネットワークやユビキタス及びサービスを中心とした本業で323億円減益、海外子会社の法的紛争手続きの結果に伴う損失で70億円減益となり、全体では減益となっています。

- ・第3四半期に、国内外ともに2桁億円規模の不採算案件が利益に影響したが、一時的なものであると考えており、ITを取り巻く市場環境は堅調で本業は成長しているとしています。

純損益は、前年同期に対して231億増の554億円

- ・金融損益では富士電機との株式持ち合い見直しに伴う売却益の273億円に、富士通テンの株式譲渡益40億円を計上して、全体では増益となっています。

セグメント別(2017年4月1日~12月31日)

セグメント別では、テクノロジーソリューション部門が減収減益、ユビキタスソリューション部門とデバイスソリューション部門が増収減益となっています。

- ・国内売上高は前年同期に対して1.4%の減収で、ユビキタスソリューション部門が3.2%増とデバイスソリューション部門が12.2%増と伸長したものの、テクノロジーソリューション部門の4.0%減収が影響しています。

- ・海外は同2.1%の増収で、全ての部門で増収とっています。

テクノロジーソリューション事業

売上高:前年同期比1.5%減の2兆1,504億円(営業損益:同295億円減の744億円)

- ・国内海外の売上高内訳は、国内が同4.0%減の1兆3,878億円、海外が同3.3%増の7,625億円となっています。

- ・第3四半期の売上高は、サービス事業の国内のインフラサービスが堅調に推移したのに加え円安効果により微減となり、システムプラットフォーム事業はネットワークプロダクトを中心に減収となり、全体では前年同期比244億円減の7,401億円となっています。

- ・第3四半期の営業利益は、前年度のビジネスモデル変革費用の負担で64億円増となったものの、サービスとネットワーク中心に減益となり、全体では同211億円減の295億円となっています。

サービス事業

- ・売上高:同0.5%減の1兆8,368億円(営業損益:同98億円減の725億円)

- ・ソリューションSIは、金融関係やマイナンバー関連などの大規模プロジェクトの終息があったものの、産業流通の貢献もあり、想定したほどではなかったとしています。

- ・インフラサービスでは、国内は堅調に推移し、海外は円安による増収効果があったとしています。

- ・第3四半期は、売上高はソリューションSIが前年同期比75億円減の2,431億円、インフラサービスは同51億円増の3,937億円、営業利益は全体で同52億円減の297億円となっています。

- ・第3四半期は、本業では1.6%の増収

国内のインフラサービスが堅調に推移し、海外も円安効果もあり増収となっています。

システムプラットフォーム事業

- ・売上高:同7.3%減の3,136億円(営業損益:同196億円減の18億円)

- ・前年度に国内向け携帯電話基地局の所要が第2四半期と第3四半期に集中していた反動がありました。

- ・顧客の投資状況を考慮すると、国内及び海外ともに第4四半期も厳しいと想定しています。

- ・5Gは、2020年に向けて本格的に立ち上がるのは厳しいと見ており、長丁場になる可能性があり、過度な期待はしていないとしています。

- ・第3四半期は、売上高はシステムプロダクトが前年同期比1億円減の545億円、ネットワークプロダクトは同218億円減の486億円、営業利益は全体で同158億円減の△1億円となっています。

ユビキタスソリューション事業

売上高:前年同期比3.9%増の4,865億円(営業損益:同79億円減の116億円)

- ・国内海外の売上高内訳は、国内が同3.2%増の3,679億円、海外が同6.2%増の1,185億円となっています。

- ・第3四半期は、国内法人向けPCが伸張し、海外は円安がプラスに働きPCは増収となりました。

- ・携帯電話は、らくらくシリーズにおいて、フィーチャーフォンの出荷台数が減少して減収となりました。

- ・第3四半期は、売上高は前年同期比23億円増の1,659億円、営業利益は全体で同57億円減の9億円となっています。

デバイスソリューション事業

売上高:前年同期比3.6%増の4,211億円(営業損益:同69億円増の115億円)

- ・国内海外の売上高内訳は、国内が同12.2%増の2,039億円、海外が同3.4%減の2,172億円となっています。

- ・円安による増収効果もあり、LSI及び電子部品ともに増収となっています。

- ・第3四半期は、売上高はLSIが前年同期比7億円増の689億円、電子部品は同38億円増の731億円、営業利益は全体で同1億円減の42億円となっています。

その他

親会社の所有者に帰属する持分(自己資本)は9,948億円(自己資本比率33.4%、対前年度比5.8ポイント増)

- ・総資産:前年同期比2,090億円減の2兆9,824億円

- ・負債:同3,097億円減の1兆8,624億円

- ・純資産:同1,007億円増の1兆1,199億円

現金及び現金同等物の期末残高は、前年同期比79億円増の3,889億円

- ・フリーキャッシュ・フローは、同701億円増(収入増)の333億円

営業活動によるキャッシュ・フロー:同232億円減(収入減)の709億円

投資活動によるキャッシュ・フロー:同934億円増(収入増)の△375億円

- ・財務活動によるキャッシュ・フローは、同713億円減の△323億円

営業活動によるキャッシュ・フローは、前年費用計上したビジネスモデル変革費用に対する実際の支出が当年度生じている影響を中心に収入減

投資活動によるキャッシュ・フローは、設備投資はデータセンター関連等サービス分野を中心に実施、前年のデータセンターに対する多額の支出があった影響に加え、当年度実施した富士電機との株式持合い見直しに伴う売却収入336億や富士通テン株式譲渡の影響により、前年から大きく支出減

携帯端末事業の再編を発表

携帯端末事業を行う富士通コネクテッドテクノロジーズに、ファンドのポラリス・キャピタル・グループが70%を出資する。

富士通の製造子会社である富士通周辺機で、携帯端末の製造を行っている同社社工場を分離し、ポラリス・キャピタル・グループが新たに設立するジャパン・イーエム・ソリューションズに譲渡する。

ポラリス・キャピタル・グループは81%を出資する。

なお売却益は、税引後利益段階で2018年3月期に約300億円の見込みです。

2017年度の通期決算予想

セグメント別では計画見直しがあるものの、全体では前回予想からの変更はありません。

- ・売上高:4兆1,000円(対前年度:0.8%減)

- ・営業損益:1,850億円(同:675億円増)

- ・純損益:1,450億円(同:565億円増)

なお、2017年6月の経営説明会では、中期的な営業利益率の見通しとして、2019年3月期6%及び中期目標10%ゾーンがあげられていました。

しかし、今回の予想では、営業利益率は4.5%であり、「5Gは2020年に向けて本格的に立ち上がるのは厳しい」との見解を示していることなどを考えると、2019年3月期6%の達成のためには、かなりの努力が必要となると考えています。

テクノロジーソリューション

- ・売上高:前年度に対し416億円減の3兆850億円(営業利益:同292億円増の2,200億円)

- ・サービスの売上高は同142億円減の2兆6,100億円(営業利益は同369億円増の2,200億円)

売上収益と営業利益ともにインフラサービスの海外を見直し、前回10月予想に対しインフラサービスの売上高を400億円増額しています。

営業利益は、法的紛争案件及び不採算プロジェクト発生による一時的損失に加え、ビジネスモデル変?による効果の進展が遅れていることによる減額を考慮して、全体で150億円減額しています。

- ・システムプラットフォームの売上高は同273億円減の4,750億円(営業利益は同77億円減の330億円)

売上収益と営業利益ともにネットワークプロダクトを見直し、前回10月予想に対しネットワークプロダクトの売上高を150億円減額しています。

営業利益は、国内及び海外ともに第4四半期に見込んでいた所要が見込めないことを考慮して、全体で150億円減額しています。

ユビキタスソリューション

- ・売上高:前年度に対し55億円減の6,400億円(営業利益:同33億円減の140億円)

- ・前回10月予想を据え置いて、国内の売上高は同78億円増の5,040億円、海外は同133億円減の1,360億円としています。

デバイスソリューション

- ・売上高:前年度に対し156億円増の5,600億円(営業利益:同97億円増の140億円)

- ・前回10月予想を据え置いています。

- ・LSIの売上高は同55億円増の2,750億円、電子部品は同89億円増の140億円

- ・国内の売上高は同177億円増の2,590億円、海外は同39億円増の3,010億円

その他/消去または全社

- ・売上高:前年度に対し14億円減の△1,850億円(営業利益:同319億円増の△630億円)

- ・前回10月予想に対し、売上高で150億円減、営業利益で300億円増としています。

携帯電話端末事業の売却に関する約300億円の利益と各種リスクを考慮したとしています。

電機各社の決算発表

2018.2.18 2017年度第3四半期決算:ソニー、パナソニック、シャープ

2018.2.15 2017年度第3四半期決算:日立、東芝、三菱電機

2018.2.10 NEC「2020中期経営計画」達成には相当の努力が必要

2018.2.03 2017年度第3四半期決算:富士通

2018.2.01 NECが「2020中期経営計画」を発表

2018.1.30 2017年度第3四半期決算:NEC

関連記事

前へ

NECが「2020中期経営計画」発表、目標値達成に向けて固定費の削減を含む抜本的な収益構造改革

次へ

NEC「2020中期経営計画」達成には相当の努力が必要、過去の中期計画の目標値と未達成の歴史