このページ内の目次

先週、NECと富士通の2013年度第3四半期決算(2013年4月1日~12月31日)と通期予想が出そろいましたので、概況を整理します。

ICT関連事業が中心の両社は、国内IT投資の回復基調により業績が支えられていますが、今後も携帯電話関連事業を中心とした構造改革がポイントとなりそうです。

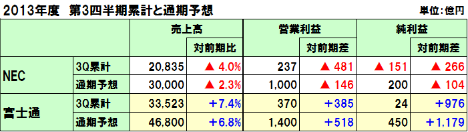

NECと富士通の2013年度第3四半期(2013年4月1日~12月31日)の決算概要は、以下の通りです。

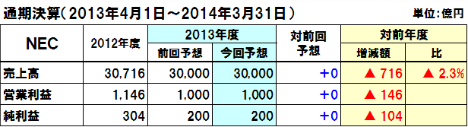

NEC

- ・売上高は、前年同期に対して863億円(4.0%)減の2兆835億円

- ・営業損益は、同481億円減の237億円

- ・純損益は、同265億円減の△151億円

- ・通期決算予想は、前回予想を据え置いています。

売上高:3兆円、営業損益:1,000億円、純損益:200億円

富士通

- ・売上高は、前年同期に対して2,322億円(7.4%)増の3兆3,523億円

- ・営業損益は、同385億円増の370億円

- ・純損益は、同976億円増の24億円

- ・通期決算予想は、前回予想に対し売上高を600億円上方修正しています。

売上高:4兆6,800円、営業損益:1,400億円、純損益:450億円

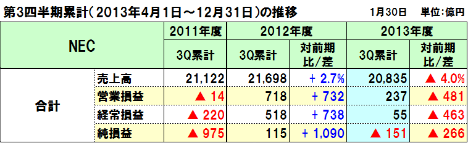

NEC

売上高、営業損益、純損益(2013年4月1日~12月31日)

売上高、営業損益、純損益の全指標で、前年同期を下回っています。

- ・売上高は、前年同期に対して863億円(4.0%)減の2兆835億円となっています。

パブリック事業やエンタープライズ事業が増収となったものの、携帯電話販売事業や電子部品事業の非連結化による減収が影響しています。

なお海外売上比率は、19.7%となっています。

- ・営業損益は、前年同期に対して481億円減の237億円となっています。

売上減少に加え、前年同期は液晶ディスプレイ関連の特許販売があったことによるものです。

- ・純損益は、前年同期に対して266億円減の△151億円となっています。

セグメント別(2013年4月1日~12月31日)

セグメント別では、1部門が増収増益、2部門が増収減益、2部門が減収減益となっています。

パブリック事業は、前年同期比9.7%増の4,673億円(営業利益:同88億円増の321億円)

- ・官公庁及び公共向けが堅調に推移したことにより増収

エンタープライズ事業は、前年同期比7.2%増の1,908億円(営業利益:同16

億円減の5億円)

- ・売上高は、流通・サービス業向けが堅調に推移したことにより増収

- ・営業利益は、流通・物流インフラ関連投資増などにより悪化

テレコムキャリア事業は、前年同期比0.4減の5,067億円(営業利益:同171億円減の318億円)

- ・売上高は、海外通信運用ソリューションや無線通信機器が増収したものの、前年同期好調だった国内事業が減収

- ・営業利益は、次世代ネットワーク技術関連投資費用の増加などにより悪化

システムプラットフォーム事業は、前年同期比0.4%増の5,364億円(営業利益:同61億円減の98億円)

- ・売上高は、ハードウェアの増加が寄与して増収

- ・営業利益は、プロジェクトミックス悪化などにより悪化

その他

継続的な事業ポートフォリオの見直し策として、今回以下の発表がありました。

1.NECビッグローブの約78%保有株式を日本産業パートナーズ㈱に譲渡

- ・2014年3月末を目途に譲渡を完了し、4月より新体制での事業運営を開始

- ・株式売却に伴う特別利益は約270億円ともいわれていますが、その額及び今年度計上の有無につきましては、今のところ正式発表はありません。

2.NECフィールディング(NEC持分67.11%)の完全子会社化に向けて公開買付けを実施

- ・NECフィールディングをNECグループのプラットフォーム関連サービス提供の中核会社と位置付けて関係機能を集約

- ・これによる期待効果は、少数株主損益の取り込みで純利益約20億円増、クラウドサービス提供機能の集約などで営業利益約200億円改善

また、携帯電話端末事業については、以下の通りです。

- ・昨年12月に、NECカシオモバイルコミュニケーションズ(NCMC)の経営体制を変更

今年2月には、NCMCの資本金を4億円に減額する予定

- ・業績への影響は、第3四半期の営業損益をブレイクイーブンまで回復し、特別損失の計上もなかったとしています。

引き続き、下期の営業損益についてもブレイクイーブンを目指すことで、150億円の利益改善を見込んでいます。

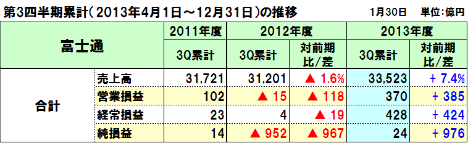

富士通

売上高、営業損益、純損益(2013年4月1日~12月31日)

売上高、営業損益、純損益の全指標で、前年同期を上回っています。

- ・売上高は、国内は1.2%の減収、海外は24.2%の増収(為替影響を除いても3%の増収)となり、前年同期に対して2,322億円(7.4%)増の3兆3,523億円となっています。

国内は、携帯電話の大幅減収となったものの、システムインテグレーションやパソコン及びオーディオナビゲーション機器の増収が貢献しています。

海外は、欧州向けパソコンや北米向けUNIXサーバが減収になったものの、北米向けオーディオナビゲーション機器や光伝送システムの伸長、LSIや電子部品の増収が寄与しています。

なお海外売上比率は、39.2%となっています。

- ・営業損益は、前年同期に対して385億円増の370億円となっています。

LSI事業や海外事業での構造改革効果約210億円に加え、人事施策の効果約170億円が寄与しています。

セグメント別(2013年4月1日~12月31日)

セグメント別では、2部門が増収増益、1部門が減収減益となっています。

テクノロジーソリューション事業は、前年同期比10.2%増の2兆2,493億円(営業利益:同372億円増の1,027億円)

- ・国内は4.2%増収、海外は21.5%増収(為替影響を除くと前年同期並み)

- ・サービス事業は、同10.2%増の1兆8,365億円(営業利益:同252億円増の793億円)

前年同期のネットワークサービス需要増などがあったために減収となったものの、公共や金融向けシステムインテグレーションの増収及びアウトソーシングの堅調などで増収

- ・システムプラットフォーム事業は、同10%増の4,127億円(営業利益:同119億円増の234億円)

海外のUNIXサーバ新製品販売が伸び悩んだものの、国内の通信キャリア向けのLTE拡大、公共の大型システム向けサーバ関連で増収

ユビキタスソリューション事業は、前年同期比1.9%減の7,999億円(営業利益:同425億円減の△341億円)

- ・国内は10.2%減収、海外は25.2%増収(為替影響を除くと5%増収)

- ・パソコンは、個人向け市場が縮小したものの法人向け買い替え需要により大幅増収

- ・携帯電話は、フィーチャーフォンの市場縮小、スマートフォンでは通信キャリアの販売方針見直しなどにより減収

デバイスソリューション事業は、前年同期比13.1%増の4,505億円(営業利益:同386億円増の222億円)

- ・国内は3.7%減収、海外は34.6%増収(為替影響を除くと9%増収)

- ・国内は、LSIではデジタルAVや産業機器向けは減収、上半期のスマートフォン向け増収、電子部品では半導体や電池は減収、光通信モジュールが増収、全体では微増

- ・海外は、スマートフォン向けLSI、北米や中国向け電子部品が増収

その他

通期の業績見通しは、前回予想から売上高を600億円増の4兆6,800億円、経常利益を50億円増の1,400億円に上方修正し、営業利益、純利益は、前回予想通りとしています。

- ・テクノロジーソリューションは、為替レート見直しを織り込んで400億円増額しています。

- ・ユビキタスソリューションは、携帯電話は減額するものの、法人向けパソコンの買い替え需要増などを織り込んで300億円増額しています。

- ・デバイスソリューションは、電子部品で所要減の影響はあるものの、為替レート見直しを織り込んで50億円増額しています。

また、パソコンと携帯電派の通期の出荷予想は、以下の通り下方修正しています。

パソコンは、570万台(前年度583万台)と前回予想を20万台上方修正(期初予想から35万台上方修正)

- ・前年実績の583万台は下回るものの、前年の通期赤字から黒字転換の見通しです。

- ・第3四半期単独では、約40億円の黒字を確保(海外PC事業における採算重視施策も寄与)

- ・2014年度前半は、Windows XPのサポート終了や消費増税前の駆け込み需要の反動が予想される中、海外PC事業の体質改善や国内PCの製品ラインアップの絞り込みによる体制強化など、2014年度に発揮できるかがポイントとなりそうです。

携帯電話は、370万台(前年度650万台)と前回予想を50万台下方修正(期初予想から150万台下方修正)

- ・出荷実績は、上期が130万台、第3四半期は170万台(予測は190万台)となり、さらに第4四半期も「さらに悪い状況になる」と予測しています。

- ・営業利益は、上期が200億円超の赤字、第3四半期は90億円近い赤字

(第3四半期までの累計で300億円超の赤字。ユビキタスソリューション全体の△341億円の大半が携帯電話)

- ・第3四半期90億円の赤字要因は、Android搭載スマートフォンにおいて発生した品質問題

上期から続いている品質問題に関わるコストが、第3四半期だけで40億円近い特別損失。それが在庫を不健全化要素となり、在庫の破棄実行で約50億円を計上

第4四半期も、引き続き約30億円の対策コストを見込んでいます。

- ・年間370万台は、これまでの生産体制見直しで、月産30万台の規模で利益を出せる体質作りに取り組んできた対策を実行できるかがポイントとなりそうです。

電機各社の決算発表

≫ 2013年度第3四半期決算と通期予想:NEC、富士通

≫ 2013年度第3四半期決算と通期予想:日立製作所、東芝、三菱電機

関連記事

前へ

デバイス別とOS別の世界出荷台数(2012年から2015年)、Gartner発表

次へ

国内電機の2013年度第3四半期決算と通期予想、日立製作所、東芝、三菱電機とも増収増益