このページ内の目次

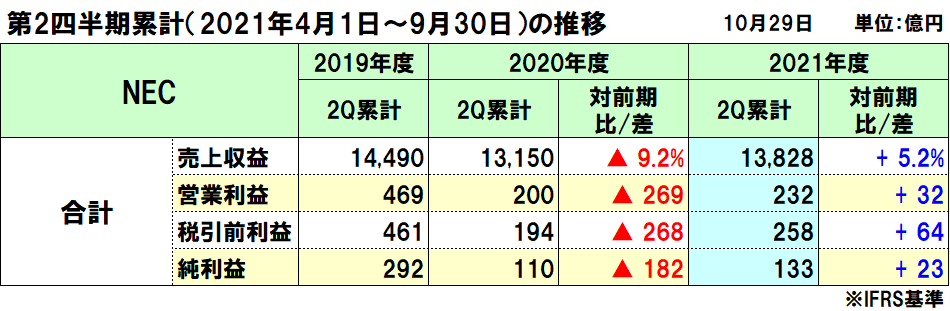

NECから2021年度(2022年3月期)第2四半期決算(2021年4月1日~9月30日)と通期業績予想が発表されましたので、概況を整理します。

NECは、前年同期に対して、売上収益や営業損益及び当期損益の全ての指標で増収増益となりました。

売上収益は、国内ITおよび5G事業の好調に加え、グローバルはAvaloqの連結とデジタル・ガバメントやデジタル・ファイナンスを中心に拡大し、調整後営業利益は市場回復を着実に取り込んで増益しています。

売上収益は、前年同期に対して678億円(5.2%)増の1兆3,828億円

営業利益は、同32億円増の232億円(計画値に対して実質ベースで25億円の上振れ)

調整後営業利益は、同131億円増の421億円

税引前利益は、同64億円増の258億円

親会社の所有者に帰属する当期利益は、同23億円増の133億円

親会社の所有者に帰属する調整後当期利益は、同95億円増の261億円

なお、2021年度(2022年3月期)の通期決算予想は、前回予想を据え置いています。

NECの2021年度第2四半期(2021年4~9月)連結業績

売上収益は前年同期比678億円(5.2%)増の1兆3,828億円、営業利益は同32億円増の232億円、当期利益は同23億円増の133億円

売上収益は、

- ・社会公共が減収となったものの、他の4セグメントで増収となりました。

- ・国内市場はIT事業および5G事業が好調、またグローバル市場ではデジタル・ガバメント/デジタル・ファイナンスを中心に拡大した結果、国内海外ともに増収しました。

調整後営業利益は、

- ・市況の回復を着実に取り込んで改善し、売上増に伴う改善に加えグローバルのポートフォリオ改革も寄与しました。

- ・前年比131億円増益の内訳は、株式や不動産売却による2020年度一過性損益△110億円や不採算案件(△30億円)などによる△75億円及び戦略性費用△130億円に対し、不動産売却などの2021年度一過性損益80億円、市場回復と実業改善を合わせたオペレーション改善366億円となっています。

- ・戦略性費用130億円の内訳は、グローバル5Gで70億円、コアDXが20億円、社内DXが20億円、人材が20億円です。

税引前利益は前年同期比64億円増の258億円、親会社の所有者に帰属する当期利益は同23億円増の133億円、親会社の所有者に帰属する調整後当期利益は同95億円増の261億円

なお、ハードウェアを含む国内受注の動向は以下の通りで、全体では前年同期比97%(海洋システムとディスプレイを除くと102%)としています。

- ・社会公共事業が前年同期比98%

公共・医療向けは好調も、消防・防災向けが減少

- ・社会基盤事業が同94%(GIGAスクールを除くと106%)

防衛向けは堅調に推移

- ・エンタープライズ事業が同104%(前年にデータセンター案件があったNECファシリティーズ除くと106%)

金融・製造業向けが堅調に推移

- ・ネットワークサービス事業が同105%(NECネッツエスアイを除くと119%):5G需要が拡大

- ・グローバル事業が同71%(海洋システムとディスプレイを除くと前年並み)

- ・ハードウェアの受注に関しては同98%

ITサービスは、金融、製造業を中心に堅調で、公共、医療も引き続き好調であるが、中堅中小企業は市況の回復が見えていないとしています。

また、流通業は前年同期に大型案件があり、その反動減があるようです。

アビームコンサルティングは、大型案件を受注しており、第1四半期、第2四半期ともに前年同期比10%増で推移しているとしています。

セグメント別の業績

セグメント別の業績は以下の通りで、前年同期に対して社会公共が減収減益となった他は増収増益となっています。

社会公共は減収減益

- ・売上収益は前年同期比53億円(3.0%)減の1,718億円、調整後営業利益は前年同期から7億円減の40億円

- ・売上収益は、公共向けや地域産業向けの減少が影響して減収

- ・調整後営業利益は、営業関連費用などの増加により減益

社会基盤は増収増益

- ・売上収益は前年同期比92億円(3.3%)増の2,908億円、調整後営業利益は前年同期から38億円増の204億円

- ・売上収益は、放送・メディア向けが端境期にあり減少したものの、日本航空電子工業㈱の増加により増収

- ・調整後営業利益は、不採算案件が増加したものの、売上増に伴い増益

エンタープライズは増収増益

- ・売上収益は前年同期比441億円(18.5%)増の2,822億円、調整後営業利益は前年同期から42億円増の222億円

- ・売上収益は、製造業、流通・サービス業、金融業向けの全領域で増加したのが貢献して増収

- ・調整後営業利益は、売上増に伴い増益

ネットワークサービスは増収増益

- ・売上収益は前年同期並みで2,255億円、調整後営業利益は前年同期から22億円増の84億円

- ・売上収益は、前年のGIGAスクール案件の反動を受けたNECネッツエスアイは減少したものの、国内5G事業の大幅拡大が貢献して増収

- ・調整後営業利益は、グローバル5G展開に向けた戦略費用増も、5G売上増に伴い改善

グローバルは増収増益

- ・売上収益は前年同期比159億円(7.3%)増の2,352億円、調整後営業利益は前年同期から158億円増の124億円

- ・売上収益は、デジタル・ガバメント/デジタル・ファイナンスを中心に増収

- ・調整後営業利益は、売上増と費用効率化により改善し、ポートフォリオ改革により黒字化

2025中期経営計画の進捗(トピックス)

グローバル5G、デジタル・ガバメント/デジタル・ファイナンス

- ・テレフォニカと4ヶ国でのOpen RANのプレ商用実証に合意(2021年9月)

テレフォニカの主要市場であるスペイン、ドイツ、英国、ブラジルにおけるマルチベンダーによるOpen RANソリューションの実証を実施

- ・NEC Software Solutions UKが英国Capitaグループの警察向けソフトウェア事業を買収(2021年10月)

警察向けソフトウェアのラインアップを拡充し、顧客基盤を強化・拡大(買収手続きの完了は2021年12月頃を予定)

コアDX、グローバル事業

- ・Amazon Web Services(AWS)とグローバル5Gやデジタル・ガバメントなどの領域で協業を拡大(2021年9月)

協業の拡大により通信事業者のクラウド導入やお客 様のDX加速に貢献

- ・海底ケーブル: Facebook 案件の受注(2021年10月)

欧州と米国を結ぶ超大容量光海底ケーブルのシステム供給契約を締結し建設を開始、NECとして初めて手掛ける北大西洋横断ケーブル、世界初となる48心(24ファイバーペアの海底ケーブルを世界で初めて採用)

その他

海外売上比率:26.4%の3,645億円(前年同期:25.7%の3,375億円)

キャッシュフローの状況

- ・フリー・キャッシュフロー:前年同期比286億円減の11億円

営業活動によるキャッシュ・フロー:同433億円減の206億円

投資活動によるキャッシュ・フロー:同147億円支出増の195億円の支出

- ・財務活動によるキャッシュ・フロー:同275億円支出の417億円

- ・現金及び現金同等物:同1,120億円増の4,834億円

資産、負債、資本の状況(2021年9月末)

- ・資産:2020年3月末に対して1,529億円減の3兆5,157億円

- ・負債:同1,622億円減の1兆9,446億円

- ・資本:同93億円増の1兆5,711億円

親会社所有者帰属持分:同60億円増の1兆3,142億円

自己資本比率:同1.7ポイント増の37.4%

2021年度(2022年3月期)の通期決算予想

2021年度(2022年3月期)の通期決算予想は、前回予想を据え置いています。

- ・売上収益は、前年比60億円(0.2%)増の3兆円

- ・営業利益は同338億円減の1,200億円、調整後営業利益は同232億円減の1,550億円

- ・当期利益は同826億円減の670億円、調整後当期利益は同754億円減の900億円

DXや5Gの需要が旺盛であるものの、半導体を中心にした部材供給のリスクなど、マクロ経済の不透明感があることから、業績予想は据え置いています。

なお、半導体を中心とした部材不足が2022年度以降まで長期化することを前提に、これに伴う出荷遅延や部材価格の上昇、販売機会損失のリスクについは以下の見解を示しています。

- ・上期は部材不足の影響で、売り上げでは100億円、調整後営業利益では30億円のマイナス影響があり、特に、サーバー、ストレージといったITサービス関連の汎用品で影響が出ている。

- ・上期に発生した遅延の影響は下期に回収するものの、上期に比べて下期の方が影響を受けると見ているが、通期見通しを変更するほどの影響はない。

- ・半導体だけでなく幅広い部品に広がっており、ネットワーク製品では一部価格転嫁を行った。

下期は、部材が不足しているところは部材確保の促進だけでなく、代替え製品への切り替え、設計変更、構成変更などで影響を抑えていく。

- ・今後の対応策として3点を徹底して実行

1.代替品への切り替えおよび代替部材への設計変更

2.費用抑制に加えて、販売価格の適正化により部材価格の上昇に対応

3.オンプレミス案件を、クラウドシフトの提案を加速することでビジネス領域を拡大し、販売機会の損失を回避

設備投資・減価償却・研究開発費(前回予想を維持)

- ・設備投資

2019年度 674億円、2020年度 576億円、2021年度 700円

- ・減価償却

2019年度 1,234億円、2020年度 1,228億円、2021年度 1,250億円

- ・研究開発費

2019年度 1,098億円(売上収益比 3.5%)、2020年度 1,146億円(売上収益比 3.5%)、2021年度 1,350億円(売上収益比 4.5%)

セグメント別の業績予想

社会公共は減収減益

- ・売上収益は、前年同期比101億円(2.4%)減の4,150億円

- ・調整後営業利益は、同84億円減の310億円

社会基盤は減収増益

- ・売上収益は、前年同期比329億円(4.7%)減の6,600億円

- ・調整後営業利益は、同26億円増の620億円

エンタープライズは増収増益

- ・売上収益は、前年同期比469億円(9.3%)増の5,500億円

- ・調整後営業利益は、同48億円増の530億円

ネットワークサービスは増収減益

- ・売上収益は、前年同期比162億円(3.0%)増の5,550億円

- ・調整後営業利益は、同62億円減の350億円

グローバルは増収増益

- ・売上収益は、前年同期比100億円(2.2%)増の4,600億円

- ・調整後営業利益は、同145億円増の220億円

成長事業における2021年度の施策

デジタル・ガバメント/デジタル・ファイナンス

- ・売上収益

2020年度 1,931億円、2021年度 2,300億円、2025年度 3,000億円

- ・APACを含めた販売シナジーの創出

- ・オフシェア活用によるコストシナジーの創出

- ・小規模ボルトオン買収の継続

グローバル5G

- ・売上収益

2020年度 417億円、2021年度 800億円、2025年度 1,900億円

- ・国内市場でのシェア拡大

- ・海外での複数商用案件の獲得に加え、生産・販売体制の増強

- ・基地局、コア、運用管理ソフトの開発増強

コアDX

- ・売上収益

2020年度 1,410億円、2021年度 1,800億円、2025年度 5,700億円

- ・アビーム連携によるリソース活用強化と案件の獲得増

- ・行政DXの戦略提言・推進を加速

- ・ハイパースケーラーとの連携強化

2021年度(2022年3月期)第2四半期決算と通期予想

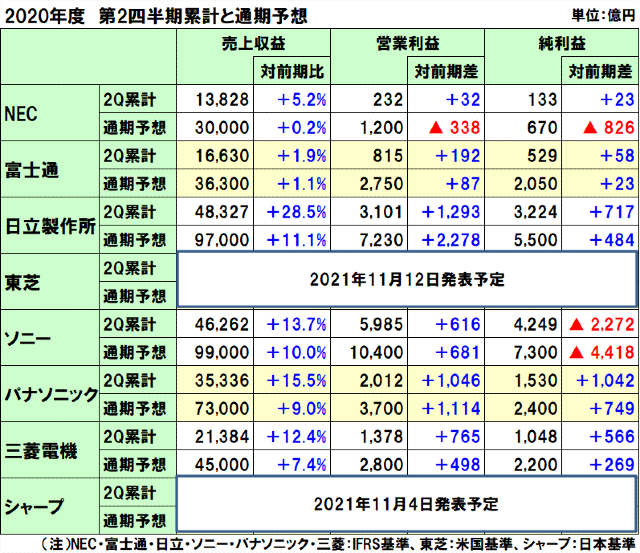

参考:電機各社の決算発表

2021.10.30 2021年度第2四半期決算と通期予想:NEC

2021.10.29 2021年度第2四半期決算と通期予想:富士通

関連記事

前へ

富士通の2021年度(2022年3月期)第2四半期決算は増収増益、需要回復は緩やかも採算性改善が貢献

次へ

書籍 マッキンゼーが解き明かす 生き残るためのDX/マッキンゼー・デジタル