このページ内の目次

富士通が、2021年度(2022年3月期)第3四半期決算(2021年4月1日~12月31日)を発表しましたので、概況を整理します。

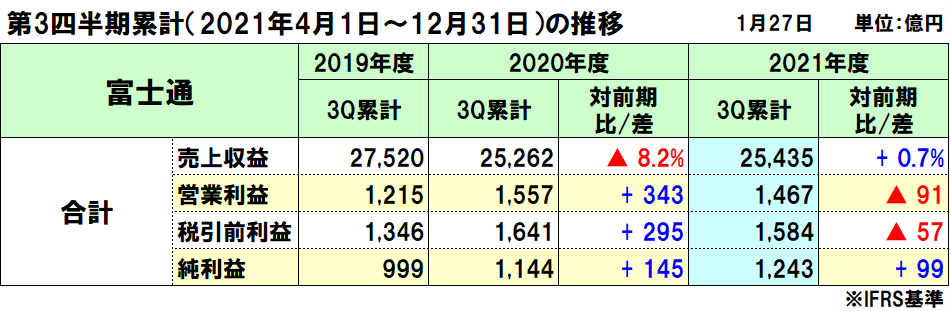

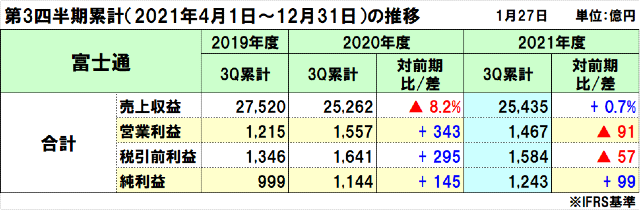

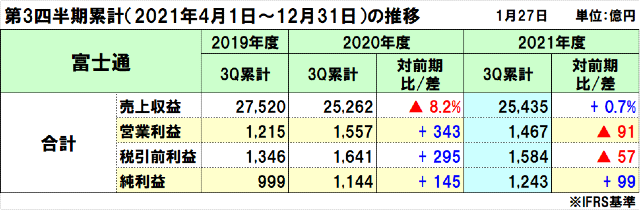

富士通は、累計では前年同期に対して増収、営業利益及び税引前四半期利益は減益、親会社の所有者に帰属する当期利益は増益となりました。

第3四半期においては、緩やかな回復傾向にあるものの半導体・電子部品の供給遅延は続いているなか、戦略的な成長投資は着実に実行し、事業譲渡などの再編に関する一時利益の影響を大きく受けたとしています。

売上収益は、前年同期に対して173億円(0.7%)増の2兆5,435億円(本業も2兆5,435億円、前年同期比501憶円増)

営業利益は、前年同期に対して90億円減の1,466億円(営業利益率は、前年同期比0.4%悪化して5.8%)

税引前利益は、前年同期に対して56億円減の1,584億円

親会社の所有者に帰属する当期利益は、前年同期に対して98億円増の1,242億円

なお、今年度から事業セグメントを変更しています。

- ・富士通Japan設立に伴う商流変更(2020年度実績を見直し)

システムプラットフォーム、ユビキタスソリューションの売上の一部が富士通Japanを経由することでソリューション・サービスに帰属

- ・システムプラットフォームのネットワークビジネスの組織変更(2020年度実績/2021年度業績予想を見直し)

ネットワークビジネスのキャリア向けSEをソリューション・サービスに異動

富士通の2021年度第3四半期(2021年4~12月)連結業績

売上収益(累計)は前年同期に対して173億円(0.7%)増収で2兆5,435億円、営業利益(累計)は同90億円減益で1,466億円

営業利益90億円減益の内訳は、

- ・事業再編により、76億円の減益(売上収益△328億円)

- ・本業では増収影響で221億円(売上収益 +898億円)に加え、利益率改善で229億円(0.8%改善)したものの、費用増他で274億円減益(成長投資△300億円)と部材供給影響で190億円減益(売上減収△397億円)により、全体で14憶円の減益(売上収益 +501億円)の減益

四半期の売上収益は前年同期に対して138億円(1.5%)減収で8,805億円、営業利益は同283億円減益で651億円

- ■本業では同81億円の減収となり、その内訳は、

・海外リージョンが増収したもののソリューションサービス及びシステムプラットフォームで減収し、テクノロジーソリューション全体では247億円減収

・ユビキタスソリューションは、事業再編や前年のテレワーク需要の反動影響で、167億円の減収

・デバイスソリューションは、電子部品が好調に推移して、262億円の増収

- ■営業利益283億円減益の内訳は、

・事業再編により、191億円の減益(売上収益△56億円)

・本業では増収影響で34億円(売上収益166億円)に加え、利益率改善で54億円(0.5%改善)したものの、費用増他で61億円減益(成長投資△80億円)と部材供給影響で119億円減益(売上減収△248億円)により、全体で92憶円の減益(売上収益△81億円)

税引前利益(累計)は前年同期に対して56億円減の1,584億円、親会社の所有者に帰属する当期利益(累計)は同98億円増の1,242億円

国内の受注(単独+富士通Japan)の状況(累計)は、全体では前年同期に対して97%で、分野別は以下の通りとしています。

- ・エンタープライズ(産業・流通)は前年同期に対して98%(2020年度年間実績:97%)

SIサービスが堅調であるが、個社ごとの投資意欲には強弱あり

- ・ファイナンス(金融・小売)は同102%(同105%)

保険、証券関連の基幹システム更新商談を複数獲得

- ・JAPANリージョン(官公庁・社会基盤他)は同98%(同103%)

官公庁は第3四半期が前年並の受注であったが、キャリア向けが前年同期に高水準であったことから大きなマイナス

- ・富士通Japan(自治体・ヘルスケア・文教・民需)は同91%(同96%)

自治体は現場でのコロナ対応が続きシステム標準化の動きもこれからで低調に推移し、ヘルスケアは前年並だが延伸していた案件のリカバリーが進んでおり、文教は前年のGIGAスクールの反動減が大きく影響して低調、中堅民需も顧客自身が部材不足や資源価格高騰の影響を受けてデマンドの回復が遅く低調

なお、半導体を起因とする部材供給遅延の影響は続いており、四半期の売上収益は△248億円(累計では△397億円)、損益は△119億円(累計では△190億円)となったとしています。

さまざまなルートで部材調達を実施するとともに、設計変更を含めた代替部品への切り替えを進めているが、需給のアンバランスは続いているため、売上延伸となる案件が第3四半期も発生し、年間で1,000億円程度のビジネスが延伸しているようです。

2022年度上期はこの状況が続くと見ており、2022年年末ぐらいから緩やかに需給バランスが改善すると見ています。

セグメント別の業績

セグメント別の業績(四半期)は以下の通りで、テクノロジーソリューションが減収減益、ユビキタスソリューションが減収減益、デバイスソリューションが増収増益となっています。

テクノロジーソリューションは減収減益

- ・売上収益が前年同期比278億円減の7,381億円、営業利益は同132億円減の402億円

売上収益は、部材調達遅延の影響で△248億円と事業再編で△30億円を除くと前年並み

- ・営業利益は、通常費用の効率化を進めたものの、部材調達遅延の影響に加え、成長投資拡大の影響により減益

- ・累計では、売上収益が前年同期比0.4%減の2兆1,509億円、営業利益は同16.8%減の814億円

- ■ソリューション・サービス事業は減収減益

・売上収益が前年同期比205億円減の4,375億円、営業利益が同43億円減の382億円

・売上収益は、サービスビジネスは堅調に推移するもののハード一体型ビジネスが大きく減少し、部材調達遅延の影響に加え、自治体、文教、中堅民需向けが低調に推移

・営業利益は、費用の効率化や採算性は改善したものの、成長投資の拡大と減収が影響

- ■システムプラットフォーム事業は減収減益

・売上収益が前年同期比174億円減の1,442億円、営業利益は同56億円減の58億円

・内、システムプロダクトの売上収益は、部材供給遅延に加え、前年の大口商談の反動を受け減収

・ネットワークプロダクトの売上収益は、北米向けが大きく増収

・営業利益は、部材供給遅延による減収影響が主因

- ■海外リージョン事業は減収増益

・売上収益が前年同期比1億円減の1,923億円、営業利益は同30億円増の116億円

・売上収益は、部材調達遅延の影響で減収(為替の円安効果を含め全体では前年並み)

・営業利益は、事業譲渡に関する利益が増益の主因

ユビキタスソリューションは減収減益

- ・売上収益が前年同期比194億円減の608億円、営業利益は同290億円減の6億円

- ・売上収益は、前年のテレワーク需要、GIGAスクール商談の反動により減収

- ・営業利益は、事業譲渡益△254億(前年の利益がなくなった反動)、それ以外も減収の影響

- ・累計では、売上収益が前年同期比24.0%減の1,774億円、営業利益は同84.2%減の57億円

デバイスソリューションは増収増益

- ・売上収益は前年同期比262億円増の1,017億円、営業利益は同140億円増の242億円

- ・売上収益は、半導体需要の高まりに連動して、電子部品が好調に推移したことにより増収

- ・営業利益は、電子部品の増収効果に加え、操業改善が進んだことにより増益

- ・累計では、売上収益が前年同期比29.4%増の2,770億円、営業利益は同178.6%増の594億円

価値創造のための2つの事業領域の状況

テクノロジーソリューション事業で、2022年度の売上収益3兆5,000億円(営業利益率:10%)を目指しています。

そして、デジタル(DX、モダナイゼーション)を「For Growth」、従来型ITを「For Stability」と定め、2つの事業領域でお客様や社会への価値創造に取り組んでいます。

「For Growth」では規模の拡大と収益規制の両方を伸ばし、「For Stability」は効率性を上げ、利益率を高める計画です。

「For Growth」は前年の富岳出荷の反動が影響し、「For Stability」は事業継続に不可欠な案件から商談が進んでいる傾向があるとして、下期は「For Growth」で大型モダナイゼーション案件もあり、海外でもプラスになっているため、「For Growth」で価値を出していくとしています。

- ・For Growth:DXやモダナイゼーションといったデジタル領域を、お客さまの事業の変革と成長に貢献する事業領域

2022年度売上収益1兆3,000億円を目指し、テクノロジーソリューションの内37%を占める計画

2021年度9ヶ月累計:6,895億円(構成比:32%、前年同期比:63億円減)

- ・For Stability:システム保守や運用、プロダクト提供といった従来型IT領域を、IT基盤の安定への貢献と、品質向上に取り組む領域

2021年度9ヶ月累計:1兆4,614億円(構成比:68%、前年同期比:17億円減)

その他

海外売上比率:37.6%の9,568億円(前年同期:33.7%の8,519億円)

キャッシュフローの状況

- ・フリー・キャッシュフロー:前年同期比487億円減の1,093億円

営業活動によるキャッシュ・フロー:同49億円減の1,944億円

投資活動によるキャッシュ・フロー:同437億円減の△850億円

- ・財務活動によるキャッシュ・フロー:同183億円減の△1,652億円

- ・現金及び現金同等物の期末残高:同413億円減の4,276億円

資産、負債、資本の状況

- ・資産:前年同期比746億円減の3兆1,155億円

- ・負債:同1,701億円減の1兆4,731億円

- ・資本(純資産):同955億円増の1兆6,424億円

親会社所有者帰属持分(自己資本):同754億円増の1兆5,255億円

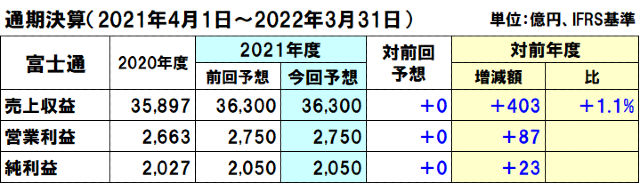

2021年度(2022年3月期)の通期決算予想

2021年度(2022年3月期)の連結業績は、前回の予想を据え置いています。

ユビキタスソリューションは減収減益を見込むものの、テクノロジーソリューションとデバイスソリューションが増収増益となり、全体で増収増益を見込んでいます。

但し、世界的な半導体供給不足の影響を考慮し、テクノロジーソリューションとデバイスソリューションを見直しを実施しています。

テクノロジーソリューションは部材供給遅延が想定より拡大するとして、売上収益は前回予想に対して△500億円の3兆1,000億円(営業利益は同△150億円の2,050億円)、デバイスソリューションは電子部品の好調ぶりが継続するとして、売上収益は同 +300億円の3,800億円(営業利益は同 +150億円の650億円)に見直しています。

- ・売上収益は、前年同期に対して402億円(1.1%)増収で3兆6,300億円

- ・営業利益は、同86億円増益で2,750億円

セグメント別の業績予想

セグメント別の業績予想は以下の通りで、ユビキタスソリューションが減収減益、テクノロジーソリューションとデバイスソリューションが増収増益と見込んでいます。

テクノロジーソリューションは増収減益

- ・売上収益が前年同期比122億円増の3兆1,000億円、営業利益は同117億円増の2,050億円

- ■ソリューション・サービス事業は増収増益

・売上収益が前年同期比663億円増の1兆9,500億円(前回予想から△500億円)、営業利益が同192億円増の2,100億円(同△150億円)

- ■システムプラットフォーム事業は減収増益

・売上収益が前年同期比237億円減の6,100億円(前回予想を維持)、営業利益は同21億円増の410億円(前回予想を維持)

・売上収益の内訳は、システムプロダクトが同426億円減の3,900億円(前回予想を維持)、ネットワークプロダクトが同188億円増の2,200億円(前回予想を維持)

- ■海外リージョン事業は増収増益

・売上収益が前年同期比112億円増の7,350億円、営業利益は同103億円増の220億円

ユビキタスソリューションは減収減益

- ・売上収益が前年同期比890億円減の2,300億円、営業利益は同382億円減の50億円

デバイスソリューションは増収増益

- ・売上収益は前年同期比861億円増の3,800億円(同300億円)、営業利益は同351億円増の650億円(同150億円)

参考:電機各社の決算発表

2022.01.31 2021年度第3四半期決算と通期予想:NEC

2022.01.28 2021年度第3四半期決算と通期予想:富士通

関連記事

前へ

書籍 PLG プロダクト・レッド・グロース/ウェス・ブッシュ(著)

次へ

NECの2021年度(2022年3月期)第3四半期決算は増収減益、部材不足織り込んで年間利益予想を上方修正