このページ内の目次

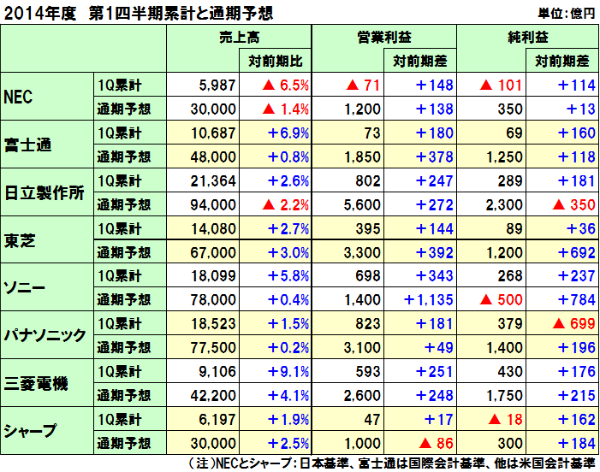

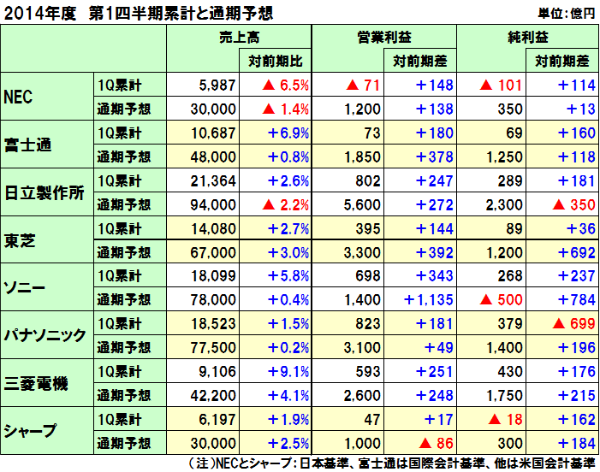

先日、国内電機8社の2014年度第1四半期決算(2014年4月1日~6月30日)と通期予想が出そろいました。

ここでは、NECと富士通の決算概況を整理します。

ICT関連事業が中心の両社は、国内IT投資の回復基調、パソコンのOS製品サポート終了に伴う一時的需要増に加え、携帯電話関連事業を中心とした構造改革の効果などにより改善しています。

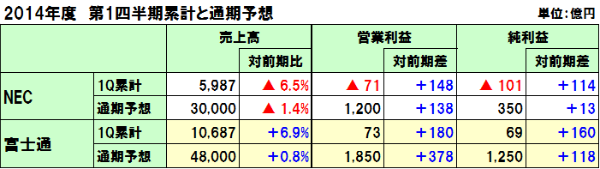

NECと富士通の2014年度第1四半期(2014年4月1日~6月30日)の決算概要は、以下の通りです。

NEC

- ・売上高は、前年同期に対して414億円(6.5%)減の5,987億円

- ・営業損益は、同148億円増の△71億円

- ・純損益は、同114億円増の△101億円

- ・通期決算予想は、前回予想を据え置いています。

売上高:3兆円、営業損益:1,200億円、純損益:350億円

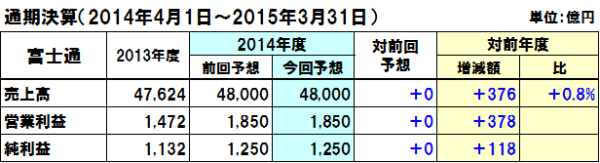

富士通

- ・売上高は、前年同期に対して694億円(6.9%)増の1兆687億円

- ・営業損益は、同180億円増の73億円(黒字転換)

- ・純損益は、同160億円増の69億円(黒字転換)

- ・通期決算予想は、前回予想を据え置いています。

売上高:4兆8,000円、営業損益:1,850億円、純損益:1,250億円

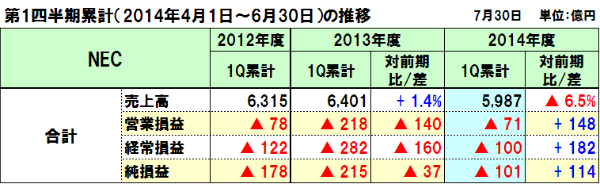

NEC

売上高、営業損益、純損益(2014年4月1日~6月30日)

売上高は前年同期を下回りましたが、営業損益と純損益は上回っています。

- ・売上高は、前年同期に対して414億円(6.5%)減の5,987億円

- パブリック事業やシステムプラットフォーム事業が増収となったものの、携帯電話販売事業やインターネット・サービス事業の非連結化による減収が影響しています。

- なお海外売上比率は、20.9%(前年同期18.9%)となっています。

- ・営業損益は、前年同期に対して148億円増の△71億円

携帯電話事業の改善やシステムプラットフォーム事業の売上が増加したことによるものです。

- ・純損益は、前年同期に対して114億円増の△101億円

セグメント別(2014年4月1日~6月30日)

セグメント別では、2部門が増収増益、2部門が減収増益、1部門が減収減益となっています。

パブリック事業

売上高:前年同期比15.7%増の1,464億円(営業利益:同13億円増の16億円)

- ・官公庁及び公共向けが堅調に推移、ITサービスは横ばい、社会インフラ事業が20%の増収したことにより全体で増収。

エンタープライズ事業

売上高:前年同期比7.4%減の544億円(営業利益:同6億円改善の△18億円)

- ・売上高は、流通・サービス業向けは横ばいであったものの、製造業向けが減少したことが影響して減収。

- 製造業向け案件で第2四半期以降に持ち越したものがあり、売上高で計画に対して50億円の下振れ。

- ・営業利益は、費用効率化などにより改善。

テレコムキャリア事業

売上高:前年同期比2.0減の1,510億円(営業利益:同13億円減の43億円)

- ・売上高は、モバイルバックホールやTOMSが増加したものの、国内事業や海外において海洋システムが減少したことにより全体で減収。

- 海洋事業において第2四半期以降への持ち越し案件があり、売上高では50億円程度の下振れ、SDNには継続的に投資を継続中。

- ・営業利益は、売上減収により減益。

システムプラットフォーム事業

売上高:前年同期比5.9%増の1,669億円(営業利益:同91億円改善の25億円)

- ・売上高は、サーバやビジネスPCなどハードウェアの増加が寄与して増収。

- ・営業利益は、売上増及びIT投資環境の改善に伴う採算性向上などにより増益し、黒字化。

- ・売上高では計画値に対して100億円の上振れ、営業利益では50億円の上振れとり、ビジネスPCは第1四半期も前年同期比3割増、NECフィールディングの損益改善も寄与。

その他

売上高:前年同期比44.1%減の800億円(営業利益:同50億円改善の△49億円)

- ・売上高は、携帯電話の出荷台数の減少に加え、携帯電話販売事業(NECモバイリング)やインターネット・サービス事業(NECビックローブ)の非連結化などにより減収。

- ・営業利益は、事業の非連結化があったものの、携帯電話端末事業の改善(数億円の黒字)などにより改善。

その他

通期決算予想は、前回予想を据え置いています。

- ・売上高:対前年度1.4%減の3兆円、営業損益:同138億円増の1,200億円、純損益:同13億円増の350億円

- ・中期経営計画の2年目として、さらに社会ソリューション事業に取り組む。

(参考)2013年4月26日「2015中期経営計画」の2015年度目標値- 売上高:3兆2,000億円

- 営業利益:1,500億円

- 当期純利益:600億円

- フリーキャッシュフロー:1,000億円

- ROE:10%

- ・上期は売上高では数%の減収見通しであるものの、営業利益では第1四半期の50億円の上振れ分を維持して100億円の黒字を見込む。

セグメント別の通期見通しは、以下の通りとしています。

パブリック事業

- ・売上高が対前年度8.3%増の8,000億円、営業利益は同144億円増の730億円

- ・消防無線やマイナンバー制度などによる官公向け、公共向けの販売増加に加えて、原価低減、不採算案件の減少を織り込む。

- ・上期については、売上高では1けた台後半の伸びを見込み、営業利益では50億円の改善を計画。

エンタープライズ事業

- ・売上高は対前年度1.0%増の2,750億円、営業利益は同25億円増の90億円

- ・製造業での堅調な売り上げを見込む。

- ・上期はプラス成長を見込み、営業利益は前年並み。

テレコムキャリア事業

- ・売上高が対前年度6.1%増の7,700億円、営業利益は同57億円増の660億円

- ・国内は横ばいと予測するものの、海外ではTOMSやSDN及びモバイルバックホールを中心に増収を計画。

- ・上期の売上高は1けた台半ばの成長を計画、営業利益は前年並み。

システムプラットフォーム事業

- ・売上高は対前年度0.7%減の7,750億円、営業利益は同43億円増の350億円

- ・サーバーやソフトウェアなどのIT需要は継続するものの、ビジネスPCの減少により全体では減収。

- ・営業利益は、NECフィールディングの統合効果やサーバー、ソフトウェアの売り上げ増により増益を見込む。

- ・上期は、売上高、営業利益ともに前年並みと予測であるものの、第1四半期の上振れ分を残していく見込み。

その他

- ・売上高が対前年度27.7%減の3,800億円、営業利益は同24億円増の10億円と黒字転換を計画

- ・NECビッグローブの株式売却に伴う非連結化などにより減収を見込むが、携帯電話事業やエネルギー事業の改善などにより増益を見込む。

- ・上期は、売上高で約3割の減収する見込みであるものの、営業利益では携帯電話事業の損益改善もあり100億円の改善を目指す。

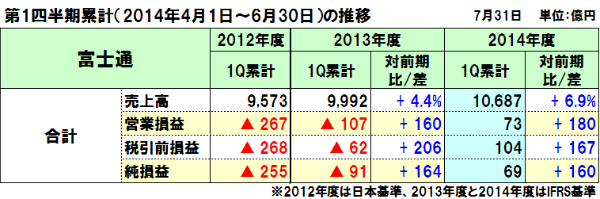

富士通

売上高、営業損益、純損益(2014年4月1日~6月30日)

売上高、営業損益、純損益の全指標で、前年同期を上回っています。

- ・売上高は、国内は8.1%の増収、海外は5.3%の増収(為替影響を除くとほぼ前年同期並み)となり、前年同期に対して694億円(6.9%)増の1兆687億円

- 第1四半期としては、2010年度以来の売上高1兆円超え。

- 国内は、パソコンや携帯電話の増収に加え、公共及び金融向けのシステムインテグレーションが伸長したことが貢献しています。

- 海外は、LSIや電子部品が減収したものの、欧州向けパソコンや北米向けオーディオナビゲーション機器の増収が寄与しています。

- なお海外売上比率は、41.0%(前年同期41.6%)となっています。

- ・営業損益は、前年同期に対して180億円増の73億円(黒字転換)

増収効果に加え、携帯電話事業などでの構造改革が寄与しています。

- ・純損益は、前年同期に対して160億円増の69億円(黒字転換)

セグメント別(2014年4月1日~6月30日)

セグメント別では、1部門が増収増益、1部門が増収減益、1部門が減収減益となっています。

テクノロジーソリューション事業

売上高:前年同期比4.5%増の7,080億円(営業利益:同29億円減の114億円)

- ・国内は3.2%増収、海外は6.4%増収(為替影響を除くと1.0%減収)

- ・サービス事業

売上高:同4.6%増の5,805億円(営業利益:同35億円減の131億円)- ソリューションSIの売上高は同6.1%増の1,939億円、インフラサービスの売上高は同3.8%増の3,865億円

- 国内は、前年度に引き続き公共や金融向けシステムインテグレーションの増収に加え、インフラサービスの堅調などにより増収。

- 海外は、英国は緩やかな景気回復を背景に前年同期を上回わり、豪州や北米のデーターセンターが堅調に推移したものの、欧州でのハード関連需要停滞ににより全体では減収。

- ・システムプラットフォーム事業

売上高:同4.0%増の1,275億円(営業利益:同5億円改善の△17億円)- システムプロダクトの売上高は同5.4%増の501億円、ネットワークプロダクトの売上高は同3.2%増の773億円。

- 国内は、通信キャリア向けのLTE拡大などにより増収。

- 海外は、北米向け光伝送システムの影響があったものの、欧州でのPCサーバ増収などにより全体では増収。

ユビキタスソリューション事業

売上高:前年同期比24.5%増の2,689億円(営業利益:同257億円改善の87億円)

- ・PC及び携帯電話の売上高が同30.8%増の1,864億円、モバイルウェアの売上高が同12.4%増の824億円

- ・国内は24.6%増収、海外は24.4%増収(為替影響を除くと19%増収)

- ・パソコンは、個人及び法人向け向けOSのサポート終了に伴う買い替えによる販売台数が増加。

- ・携帯電話は、「らくらくシリーズ」などの好調と新機種の販売が寄与して増収

- ・海外は、欧州向けパソコンの売上増、北米向けオーディオ・ナビゲーション機器の増収などにより全体で増収。

デバイスソリューション事業

売上高:前年同期比7.0%減の1,352億円(営業利益:同38億円減の33億円)

- ・LSIの売上高は同11.1%減の690億円、電子部品は同3.0%減の663億円

- ・国内はほぼ前年同期並み、海外は13.7%減収。

- ・国内は、LSI及び電子部品とも、ほぼ前年同期並み。

- ・海外は、LSIのマイコン・アナログ事業の譲渡による欧州向け売上減、アジア向けスマートフォン関連の減収、北米向け電子部品の減収により全体で減収。

その他

今回の決算発表からIFRS(国際会計基準)を適用

通期決算予想は、前回予想を据え置いています。

- ・売上高:対前年度0.8%増の4兆8,000円、営業損益:同378億円増の1,850億円、純損益:同118億円増の1,250億円

セグメント別の通期見通しは、以下の通りとしています。

テクノロジーソリューション事業

- ・売上高が対前年度1.4%増の3兆2,900億円、営業利益は同2.1%増の2,380億円

- ・サービス事業は国内の受注状況が堅調で、システムプロダクト及びネットワークプロダクトも足元の受注は堅調とし、新機種投入も含めて下期に偏る傾向があるものの、前倒しで収益を獲得する見込み。

- 特にネットワークプロダクトは、北米での新機種更改で足踏みしたため下期に刈り取る見込み。

- ・サービス事業は、売上高が同1.2%増の2兆6,600億円、営業利益が同2.4%増の1780億円

- ソリューションSIの売上高は、同1.0%増の9300億円

- インフラサービスの売上高は、同1.4%増の1兆7,300億円

- ・システムプラットフォーム事業は、売上高が同2.3%増の6,300億円、営業利益は同1.3%増の600億円

- システムプロダクトの売上高は、同2.7%増の2,800億円

- ネットワークプロダクトの売上高は、同2.0%増の3,500億円

ユビキタスソリューション事業

- ・売上高が対前年度6.7%減の1兆500億円、営業利益は黒字転換し40億円

- ・PC及び携帯電話の売上高が同9.9%減の7,200億円、モバイルウェアの売上高が同1.2%増の3,300億円

- ・第1四半期はPCが予想を上回ったものの、第2四半期以降は需要の停滞感により年間510万台の計画は据え置き。

- ・携帯電話も、310万台の販売計画に変更なし。

デバイスソリューション事業

- ・売上高が対前年度1.6%増の6,100億円、営業利益は同133.3%増の270億円

- ・LSIの売上高は同9.8%減の2,900億円、電子部品は同14.2%増の3,200億円

- ・半導体事業の構造改革については、「8~9合目まで来ている」としています。

- ・7月31日付けの発表

富士通セミコンダクターのシステムLSI事業をパナソニックと統合し、日本政策投資銀行の出資を得て、ファブレス形態で親会社から独立した形で新会社を設立することについて正式契約を締結

また、2014年5月29日に発表された「2014年度新中期計画」では、2016年度に向けた目標(IFRS基準)を以下の通り設定しています。

- ・営業利益:2014年度予想1,850億円 → 2016年度目標2,500億円

- ・当期利益:2014年度予想1,250億円 → 2016年度目標1,500億円以上

- ・フリーキャッシュフロー:予想800億円 → 目標1,300億円以上

電機各社の決算発表

≫ 2014年度第1四半期決算と通期予想:NEC、富士通

関連記事

前へ

国内電機の決算まとめ、2013年度(2014年3月期、2013年4月~2014年3月)

次へ

国内電機の2014年度第1四半期決算と通期予想、日立製作所、東芝、三菱電機とも得意分野を活かして増収増益