このページ内の目次

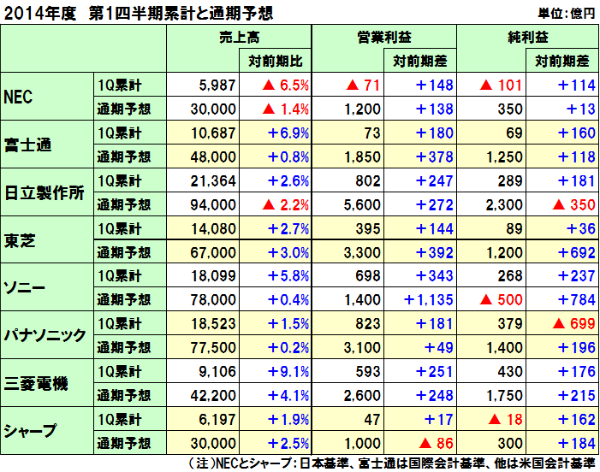

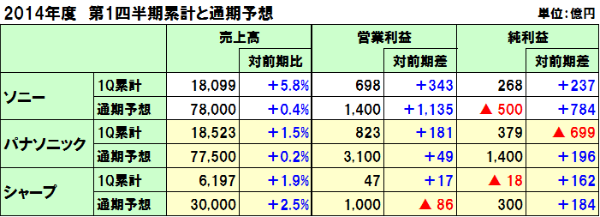

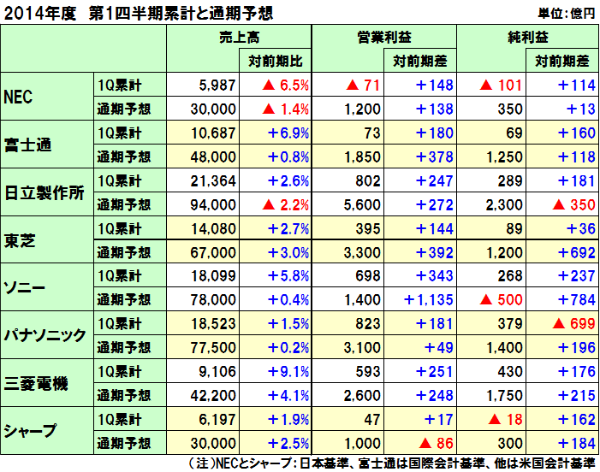

ソニー、パナソニック、シャープの3社の2014年度第1四半期(2014年4月1日~6月30日)と通期予想の概況を整理します。

ソニーは、不動産売却益が大きく貢献しており、スマートフォンなどの販売が苦戦し、エレトロニクス部門の再建は未だ厳しい状況です。

カメラ事業の回復、スマートフォン事業がリスク要因となりそうです。

パナソニックは、前年同期に年金制度の変更による一時的な要因で利益を計上した反動で純利益が減少していますが、プラズマテレビ撤退などによるコスト削減に加え、住宅関連も好調に推移しています。

シャープは、主力の液晶事業で利益率の高い中小型液晶の出荷が拡大し、黒字を確保したことが寄与しています。

液晶パネル損益は好転しましたが、欧州の太陽電池事業の構造改革費用などで赤字が残っています。

また、9月には社債1,000億円の償還も到来します。

ソニー、パナソニック、シャープの3社の2014年度第1四半期(2014年4月1日~6月30日)の決算概要は、以下の通りです。

ソニー

- ・売上高は、前年同期に対して985億円(5.8%)増の1兆8,099億円

- ・営業損益は、同343億円増の698億円

- ・純損益は、同237億円増の268億円

- ・通期決算予想は、前回予想を据え置いています。

売上高:7兆8,000億円、営業損益:1,400億円、純損益:△500億円

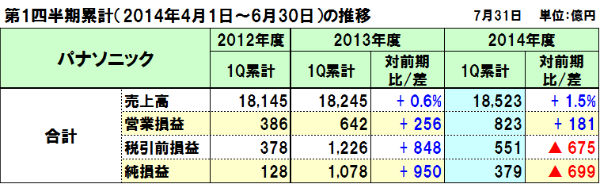

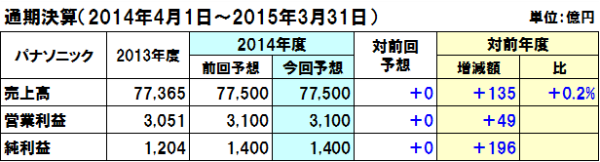

パナソニック

- ・売上高は、前年同期に対して278億円(1.5%)増の1兆8,523億円

- ・営業損益は、同181億円増の823億円

- ・純損益は、同699億円減の379億円

- ・通期決算予想は、前回予想を据え置いています。

売上高:7兆7,500円、営業損益:3,100億円、純損益:1,400億円

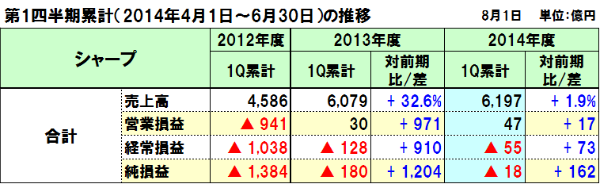

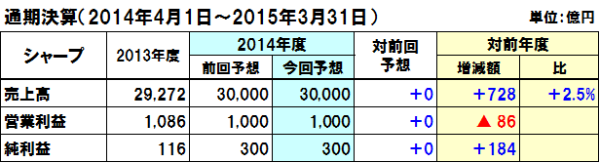

シャープ

- ・売上高は、前年同期に対して118億円(1.9%)増の6,197億円

- ・営業損益は、同17億円増の47億円

- ・純損益は、同162億円改善の△18億円

- ・通期決算予想は、前回予想を据え置いています。

売上高:3兆円、営業損益:1,000億円、純損益:300億円

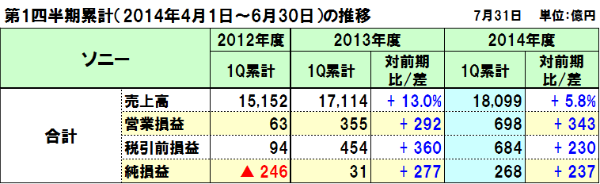

ソニー

売上高、営業損益、純損益(2014年4月1日~6月30日)

売上高、営業損益、純損益の全指標で、前年同期を上回っています。

- ・売上高は、前年同期に対して985億円(5.8%)増の1兆8,099億円

- 2013年11月発売の「プレイステーション4(PS4)」が貢献したゲーム&ネットワークサービス(G&NS)分野や映画制作における劇場興行収入が増加した映画分野の大幅な増収、為替の好影響が寄与しています。

- 前年同期の為替レートを適用した場合、3%の増収。

- PC事業収束による売上高は、大幅に減少。

- なお海外売上比率は、71.7%(前年同期68.9%)となっています。

- ・営業損益は、前年同期に対して343億円増の698億円

- モバイル・コミュニケーション(MC)分野が大幅に悪化したものの、G&NS分野の大幅な損益改善が寄与しています。

- 当第1四半期の構造改革費用は、前年同期に対し106億円増の153億円でした。

- また、PC事業収束に伴う費用183億円(内構造改革費用は108億円)、液晶テレビなどの減損は24億円が計上されています。

- ・純損益は、前年同期に対して237億円増の268億円

- 金融や映画、音楽分野の好調に加え、旧本社ビルなどの売却益148億円を計上したことによります。

セグメント別(2013年4月1日~12月31日)

セグメント別では、4分野が増収増益、1分野が増収減益、2分野が減収増益、1分野が減収減益となっています。

モバイル・コミュニケーション(MC)分野

売上高:前年同期比10.1%増の3,143億円(営業損益:同153億円減の△27億円)

- ・売上高は、スマートフォンの販売台数が減少したものの、為替の好影響により増収。

- 前年同期の為替レートを適用した場合、2%の増収。

- ・営業損益は、過去に引当を行った特許費用の戻し入れ益70億円が前年同期に計上されていたことに加え、販路拡大や製品ラインナップ拡充のためのマーケティング費用及び研究開発費の増加などにより減益。

- 特に、中国など新興国での販売が苦戦したことに加え、ラインアップを増やしたことも裏目に出たようです。

ゲーム&ネットワークサービス(G&NS)分野

売上高:前年同期比95.7%増の2,575億円(営業損益:同207億円増の43億円)

- ・売上高は、2013年11月発売のPS4のハードウェア及びPS4導入に伴うネットワークサービス収入の大幅増により増収。

- 前年同期の為替レートを適用した場合、86%の増収。

- ・営業利益は、PS3のソフトウェアの減収の影響があったものの、売上増収により改善して全体では増益。

イメージングプロダクツ&ソリューション(IP&S)分野

売上高:前年同期比9.0%減の1,646億円(営業損益:同83億円増の174億円)

- ・売上高は、市場縮小によるコンパクトデジタルカメラの大幅な販売台数の減少が影響して減収。

- 前年同期の為替レートを適用した場合、10%の減収。

- ・営業損益は、売上高が減収したものの、販売費及び一般管理費の削減により全体では増益。

ホームエンタテイメント&サウンド(HE&S)分野

売上高:前年同期比3.8%増の2,857億円(営業損益:同43億円増の77億円)

- ・売上高は、市場縮小や競争激化によるブルーレイディスクプレーヤー及び家庭用オーディオの売上が減少したものの、欧州及びアジア・太平洋地域を中心に液晶テレビの販売台数が大幅に増加したことにより全体では増収。

- 前年同期の為替レートを適用した場合、2%の増収。

- ・営業損益は、売上高増収に伴い増益。

デバイス分野

売上高:前年同期比3.3%減の1,841億円(営業損益:同17億円増の125億円)

- ・売上高は、PS3向けシステムLSIの減収が影響して全体で減収。

- 前年同期の為替レートを適用した場合、5%の減収。

- ・営業損益は、カメラモジュール生産の立ち上げ費用が増加したものの、電池事業の収益改善及び為替の好影響により全体では増益。

映画分野

売上高:前年同期比22.6%増の1,948億円(営業損益:同41億円増の78億円)

- ・売上高は、全世界で好調だった「アメイジング・スパイダーマン2」「22 Jump Street」などの劇場興行収入が増加したことにより増収。

- 内訳は、映画製作が対前年度46.9%増の1,046億円、テレビ番組制作が同5.8%増の423億円、メディアネットワークが同0.3%増の476億円

- ・営業損益は、前年同期に「アフター・アース」の劇場興行収入が予想を下回った影響があったことに加え、売上高が増収したことにより全体で増益。

音楽分野

売上高:前年同期比4.4%増の1,169億円(営業損益:同6億円増の114億円)

- ・売上高は、音楽制作で前年同期にマイケル・ジャクソンの「エスケイプ」やファレル・ウィリアムスの「GIRL」など多くのヒットがあり、一方世界的なパッケージメディア音楽市場の縮小により減収となったものの、音楽出版で米国外の地域で売上が増加したことにより全体では増収。

- 内訳は、制作が対前年度1.6%減の793億円、楽曲のライセンスなどの出版が同29.5%増の162億円、アニメーション作品の制作など映像メディアプラットフォームが同11.8%増の177億円

- 前年同期の為替レートを適用した場合、2%の増収。

- ・営業損益は、持分法投資損益が減少したものの、主に音楽制作におけるコスト削減により増益。

金融分野

売上高:前年同期比1.8%減の2,470億円(営業損益:同13億円減の438億円)

- ・売上高は、株式相場の上昇幅が前年同期を下回ったことにより、ソニー生命の特別勘定の運用損益の悪化が影響して減収。

- ・営業損益は、主にソニー生命の減益により全体で減益。

その他

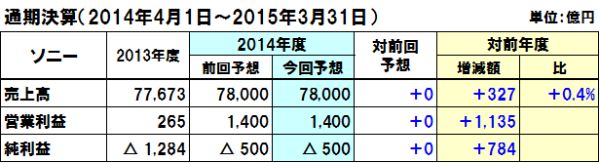

通期決算予想は、前回予想を据え置いています。

- ・売上高:対前年度0.4%増の7兆8,000億円、営業損益:同1,135億円増の1,400億円、純損益:同784億円改善の△500億円

- ・PC事業収束や事業構造改革に伴う費用を約1,350億円(前年度実績1,774億円)を織り込み済み。

- 内、構造改革費用は約800億円(前年度実績806億円)を見込んでします。

テレビ事業

- ・売上高:前年同期比10.5%増の2,050億円(営業利益:同27億円増の79億円)

主なエレトロニクス製品の売上台数の第1四半期実績及び年間見通しは以下の通りですが、前回予想からスマートフォンで700万台、液晶テレビで50万台下方修正しています。

- ・スマートフォン

1Q:940万台(前年同期960万台)→年間:4,300万台(同3,910万台)

- ・デジタルカメラ

1Q:220万台(同310万台)→年間:800万台(同1,150万台)

- ・液晶テレビ

1Q:360万台(同310万台)→年間:1,550万台(同1,350万台)

- ・据置型(PS4、PS3)

1Q:350万台(同110万台)→年間(PS2含む):1,700万台(同1,460万台)

- ・携帯型(PS Vita TV、PS Vita、PSP)

1Q:75万台(同60万台)→年間:350万台(同410万台)

パナソニック

売上高、営業損益、純損益(2014年4月1日~6月30日)

売上高、営業損益、純損益の全指標で、前年同期を上回っています。

- ・売上高は、前年同期に対して278億円(1.5%)増の1兆8,523億円

- 円安の押し上げ効果に加え、国内では消費税増税による反動の影響で家電製品の需要が減少したのの、一部商品の駆け込み需要が当期にも残っていたので減少を抑えることができ、パナホームやハウジングシステムなどの住宅関連の伸長が貢献しています。

- また車載関連事業で、グローバルでの需要が堅調に推移したことが貢献しています。

- なお海外売上比率は、53.7%となっています。

- ・営業損益は、前年同期に対して181億円増の823億円

- 前年度に実施した事業譲渡の影響を除いた実質販売増や固定費圧縮など、特別経営施策の終了や事業譲渡による損失計上を大きく上回ったことが貢献しています。

- ・純損益は、前年同期に対して699億円減の379億円

- 前年同期に、子会社の年金制度変更に伴う一時益798億円を営業外収益に計上したことによります。

セグメント別(2014年4月1日~6月30日)

セグメント別では、3部門が増収増益、1部門が増収減益、1部門が減収増益となっています。

アプライアンス部門

売上高:前年同期比1%増の4,654億円(営業損益:同113億円増の225億円)

- ・売上高は、国内の消費税増税前の特需で減少していた在庫補充のための出荷が堅調に推移したことに加え、前年同期に大きく落ち込んだ中国でのエアコン販売が回復したことにより増収。

- ・営業損益は、課題事業の収益改善やデバイス事業の増益により全体で増益。

- テレビやデジタルカメラなどコンシューマー向けのAV機器事業をAVCネットワークス部門から移管されたものの、中国でのエアコン販売の回復が貢献しています。

エコソリューションズ部門

売上高:前年同期比4%増の3,844億円(営業損益:同10億円増の162億円)

- ・売上高は、国内での消費税増税後の住宅市場の需要を刈り取ったことと前期末の駆け込み需要に伴う受注残を取り込んだことに加え、海外でのヴィコ・エレトリック㈱の連結化とインド・アジアなどの戦略地域の伸長により全体で増収。

- ・営業損益は、売上高増と合理化の取り組みなどにより増収。

AVCネットワークス部門

売上高:前年同期比1%増の2,738億円(営業損益:同73億円改善の△81億円)

- ・売上高は、プラズマディスプレイパネルやコンシューマー向けスマートフォンなどの課題事業の改善に伴う販売減となったものの、基幹事業の販売が堅調に推移したことにより全体では増収。

- ・営業損益は、課題事業の改善効果により改善したものの、依然営業赤字。

- なお今年度より、AV機器事業をアプライアンス部門へ移管しています。

オートモーディブ&インダストリアルシステムズ部門

売上高:前年同期比2%増の6,804億円(営業損益:同52億円減の235億円)

- ・売上高は、インフォテイメント及び小型二次電池などの車載向け販売が堅調に推移したことに加え、円安の影響により増収。

- ・営業損益は、固定費の増加を販売増でカバーできなかったことにより減益。

その他

売上高:前年同期比18%減の1,432億円(営業損益:同3億円悪化の△20億円)

- ・売上高は、ヘルスケア関連事業を2013年度末に売却したことにより減収。

- ・営業損益は、前年同期とほぼ同水準。

その他

通期決算予想は、前回予想を据え置いています。

- ・売上高:対前年度0.2%増の7兆7,500円、営業損益:同49億円増の3,100億円、純損益:同196億円増の1,400億円

2014年度は、中期計画「Cross-Value Innovation 2015(略称CV2015)」の2年目として、以下の取り組みを推進中。

- ・CV2015達成への基盤を固める。

- ・2018年の『新しいパナソニック』に向けた成長戦略を仕込む。

シャープ

売上高、営業損益、純損益(2014年4月1日~6月30日)

売上高、営業損益、純損益の全指標で、前年同期を上回っています。

- ・売上高は、前年同期に対して118億円(1.9%)増の6,197億円

- 太陽電池事業の売り上げが減少したものの、中小型液晶の出荷増に加え、液晶テレビが中国など海外で伸びたことが貢献しています。

- なお海外売上比率は、61.0%(前年同期57.4%)となっています。

- ・営業損益は、前年同期に対して17億円増の47億円

- 人件費を中心とした固定費や総経費の削減、設備投資の抑制などによるものです。

- ・純損益は、前年同期に対して162億円改善の△18億円

- 有利子負債の支払利息、イタリア合弁の撤退で特別損失を計上したのに加え、液晶訴訟の引当金の戻し入れで192億円の特別利益を計上したことによります。

セグメント別(2013年4月1日~12月31日)

セグメント別では、3事業が増収増益、3事業が減収減益となっています。

プロダクトビジネス部門

売上高:前年同期比1.0%減の3,991億円(営業損益:同57億円減の137億円)

- ・デジタル情報家電

売上高:前年同期比6.1%増の1,686億円(営業損益:同39億円増の26億円)- 携帯電話は、台数と金額ともに割り込んだものの、液晶テレビが中国を中心に海外で伸長したことにより増収。

- IGZO液晶搭載スマートフォンなど、新商品の投入、コストダウン推進などにより黒字に転換。

- ・健康環境

売上高:前年同期比0.3%減の821億円(営業損益:同33億円減の31億円)- 国内で洗濯機、海外で空気清浄機が堅調に推移したものの、エアコンが減少したことなどにより全体では減収。

- 円安による輸入製品の採算悪化などにより収益性低下。

- ・エネルギーソリューション

売上高:前年同期比18.1%減の690億円(営業損益:同67億円減の1億円)- 国内のメガソーラーを含む産業用は堅調に推移したものの、住宅用太陽電池の販売減少と海外デベロッパー事業の売上減少などにより全体で減収。

- ・ビジネスソリューション

売上高:前年同期比2.1%増の792億円(営業損益:同2億円増の77億円)- 海外でのカラー複合機の伸長及びインフォメーションディスプレイが堅調に推移したことにより増収。

デバイスビジネス部門

売上高:前年同期比4.2%増の2,658億円(営業損益:同80億円改善の△14億円)

- ・液晶

売上高:前年同期比6.8%増の2,069億円(営業損益:同116億円増の21億円)- スマートフォンやタブレット端末向けの中小液晶パネルが伸長したことにより増収。

- 亀山第2工場の中小型比率は、2013年度第4四半期28%に対し35%に上昇。

- 高利益率の中小型液晶の売上構成比増、コストダウンにより黒字を確保。

- ・電子デバイス

売上高:前年同期比3.8%減の589億円(営業損益:同36億円減の△35億円)- カメラモジュールが伸長したものの、LEDデバイスや主力顧客向けICのの販売減少などにより全体で減収。

- 顧客・モデルミックス悪化などにより赤字を計上。

その他

通期決算予想は、前回予想を据え置いています。

- ・売上高:対前年度2.5%増の3兆円、営業損益:同86億円減の1,000億円、純損益:同184億円増の300億円

- ・プロダクトビジネスの今後は、

- 大型・高精細液晶テレビの販売強化、通信キャリアとの連携による特長スマートフォン投入、ASEANを最重点地域とする海外家電の拡大を目指す。

- さらに、太陽電池モジュールや蓄電池などの販売に加え、幅広いサプライチェーンを展開するエネルギーソリューション事業への転換、複合機とのディスプレイ連携ソリューション及びサービス事業の強化を目指す。

- ・デバイスビジネスの今後は、

- 液晶と電子デバイスのソリューション提案力の強化、中国スマートフォン市場への戦略展開を目指す。

- 特に、中小液晶パネルの顧客拡大やパネル・実装工場の生産革新、提携先との協業強化による液晶工場の安定稼働、次世代MEMSディスプレイの早期実用化、カメラモジュールや各種センサなど特長デバイスの販売拡大を目指す。

主な製品の売上高と台数の第1四半期実績と年間見通しは、以下の通りです。

- ・液晶テレビ

- 1Q:857億円(前年同期803億円)、173万台(同156万台)

→年間:4,400億円(同4,138億円)、820万台(同781万台) - 今後の取り組みは、4Kモデル及びクアトロンプロを軸とした大型・高精細化戦略を推進するとともに、地域特性に合わせた特長商品の展開、欧州構造改革を推進。

- 1Q:857億円(前年同期803億円)、173万台(同156万台)

- ・携帯電話

- 1Q:496億円(前年同期502億円)、123万台(同131万台)

→年間:2,200億円(同2,055億円)、630万台(同551万台)

- 今後の取り組みは、国内シェアアップに向けた特長スマートフォンの市場投入、フィーチャーフォン需要の取り込みを強化。

- 1Q:496億円(前年同期502億円)、123万台(同131万台)

また財務状況を見ると、自己資本比率は6月末9.4%(3月末8.9%)で改善しているものの10%に満たない状況ですし、有利子負債も1兆円超あります。

今後も、米国の太陽光発電事業の売却など一段の合理化、価格低下に加え新興国を含むライバルメーカーの技術力向上への対策が急務となりそうです。

≫ 2014年度第1四半期決算と通期予想:日立製作所、東芝、三菱電機

≫ 2014年度第1四半期決算と通期予想:ソニー、パナソニック、シャープ

関連記事

前へ

国内電機の2014年度第1四半期決算と通期予想、日立製作所、東芝、三菱電機とも得意分野を活かして増収増益

次へ

国内電機の2013年度(2014年3月期)決算まとめ、各社の海外売上高と中期計画